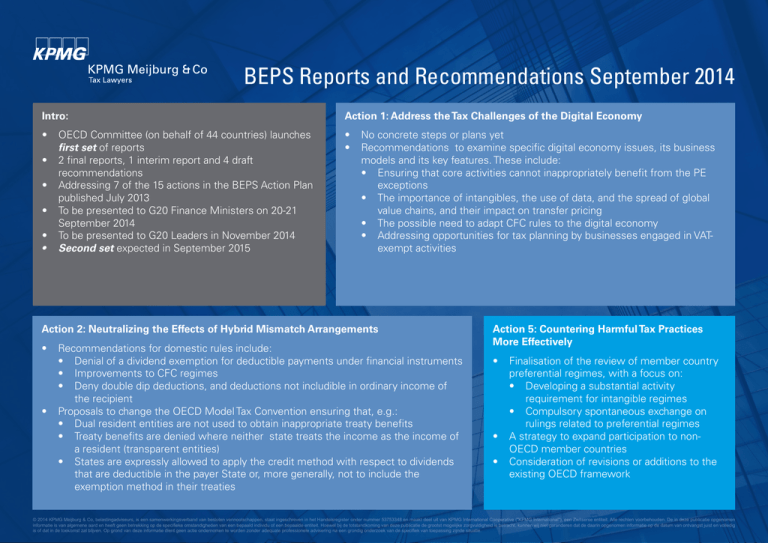

BEPS Reports and Recommendations September 2014

advertisement

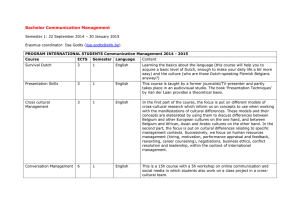

BEPS Reports and Recommendations September 2014 Intro: Action 1: Address the Tax Challenges of the Digital Economy • OECD Committee (on behalf of 44 countries) launches first set of reports • 2 final reports, 1 interim report and 4 draft recommendations • Addressing 7 of the 15 actions in the BEPS Action Plan published July 2013 • To be presented to G20 Finance Ministers on 20-21 September 2014 • To be presented to G20 Leaders in November 2014 • Second set expected in September 2015 • No concrete steps or plans yet • Recommendations to examine specific digital economy issues, its business models and its key features. These include: • Ensuring that core activities cannot inappropriately benefit from the PE exceptions • The importance of intangibles, the use of data, and the spread of global value chains, and their impact on transfer pricing • The possible need to adapt CFC rules to the digital economy • Addressing opportunities for tax planning by businesses engaged in VATexempt activities Action 2: Neutralizing the Effects of Hybrid Mismatch Arrangements • Recommendations for domestic rules include: • Denial of a dividend exemption for deductible payments under financial instruments • Improvements to CFC regimes • Deny double dip deductions, and deductions not includible in ordinary income of the recipient • Proposals to change the OECD Model Tax Convention ensuring that, e.g.: • Dual resident entities are not used to obtain inappropriate treaty benefits • Treaty benefits are denied where neither state treats the income as the income of a resident (transparent entities) • States are expressly allowed to apply the credit method with respect to dividends that are deductible in the payer State or, more generally, not to include the exemption method in their treaties Action 5: Countering Harmful Tax Practices More Effectively • Finalisation of the review of member country preferential regimes, with a focus on: • Developing a substantial activity requirement for intangible regimes • Compulsory spontaneous exchange on rulings related to preferential regimes • A strategy to expand participation to nonOECD member countries • Consideration of revisions or additions to the existing OECD framework © 2014 KPMG Meijburg & Co, belastingadviseurs, is een samenwerkingsverband van besloten vennootschappen, staat ingeschreven in het Handelsregister onder nummer 53753348 en maakt deel uit van KPMG International Cooperative ("KPMG International"), een Zwitserse entiteit. Alle rechten voorbehouden. De in deze publicatie opgenomen informatie is van algemene aard en heeft geen betrekking op de specifieke omstandigheden van een bepaald individu of een bepaalde entiteit. Hoewel bij de totstandkoming van deze publicatie de grootst mogelijke zorgvuldigheid is betracht, kunnen wij niet garanderen dat de daarin opgenomen informatie op de datum van ontvangst juist en volledig is of dat in de toekomst zal blijven. Op grond van deze informatie dient geen actie ondernomen te worden zonder adequate professionele advisering na een grondig onderzoek van de specifiek van toepassing zijnde situatie. BEPS Reports and Recommendations September 2014 Action 6: Preventing the Granting of Treaty Benefits in Inappropriate Circumstances • Recommended inclusions in tax treaties: • LOB plus general anti-avoidance rule (“principal purpose test”) • Targeted anti-avoidance rules (e.g. dividend stripping, real estate companies, dual residents and PE transfers) plus the principal purpose test • Recommendations to prevent use of tax treaties to abuse domestic tax law or avoid domestic anti-avoidance rules • Changes proposed for: • States’ right to tax own residents • Exit taxes • More work needed on collective investment vehicles Action 8: Transfer Pricing Aspects of Intangibles • New TP guidelines for intangibles • Covers in particular: • Definitions • Arm’s length conditions • Local market conditions • Corporate synergies • More work needed on risk, recharacterization, and hard to value intangibles Action 13: Guidance on Transfer Pricing Documentation and Country-by-Country Reporting • • • • • • CbC report separate from master and local files Master file by line of business ok Employee expense not required Income tax paid and accrued required Flexible data sources Some countries may require additional data Initial response Dutch Cabinet • The Netherlands cooperated intensively on the BEPS project • Global approach required (no unilateral steps) • Still a lot of work to be done • Premature to already start implementation Action 15: Developing a Multilateral Instrument to Modify Bilateral Tax Treaties It is recommended to convene an International Conference to develop a multilateral instrument in 2015. © 2014 KPMG Meijburg & Co, belastingadviseurs, is een samenwerkingsverband van besloten vennootschappen, staat ingeschreven in het Handelsregister onder nummer 53753348 en maakt deel uit van KPMG International Cooperative ("KPMG International"), een Zwitserse entiteit. Alle rechten voorbehouden. De in deze publicatie opgenomen informatie is van algemene aard en heeft geen betrekking op de specifieke omstandigheden van een bepaald individu of een bepaalde entiteit. Hoewel bij de totstandkoming van deze publicatie de grootst mogelijke zorgvuldigheid is betracht, kunnen wij niet garanderen dat de daarin opgenomen informatie op de datum van ontvangst juist en volledig is of dat in de toekomst zal blijven. Op grond van deze informatie dient geen actie ondernomen te worden zonder adequate professionele advisering na een grondig onderzoek van de specifiek van toepassing zijnde situatie.