ლექცია 8 - Grigol Modebadze

advertisement

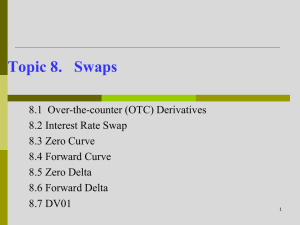

Derivatives and Hedging Risk გრიგოლ მოდებაძე g.modebadze@agruni.edu.ge 25.2 ფორვარდული კონტრაქტები • ფორვარდული კონტრაქტები გულისხმობს რომ კონკრეტული დასახელების პროდუქტი გადაცვლილ იქნება მომავალში კონკრეტულ დროს და კონკრეტულ ფასად რომელიც დადგენილია დღეს – ეს არ არის ოპციონი: ორივე მხარე ელოდება კონტრაქტის ბოლო ვადას. – წიგნის შეკვეთა არის ფორვარდული კონტრაქტი 25.3 ფიუჩერსული კონტრაქტები • ფიუჩერსული კონტრაქტი მსგავსია ფორვარდის: – ფიუჩერსული კონტრაქტები გულისხმობს რომ კონკრეტული დასახელების პროდუქტი გადაცვლილ იქნება მომავალში კონკრეტულ დროს კონკრეტულ ფასად რომელიც დადგენილია დღეს • ფიუჩერსული კონტრაქტი განსხვავდება ფორვარდისგან : – ფიუჩერსები არის სტანდარტიზირებული კონტრაქტები რომლებიც ივაჭრება სპეციალურ ბირჟებზე ყოველდღიურად . ფიუჩერსული კონტრაქტები • სტანდარტიზირებული მომავალი – კონტრაქტის სიდიდე – რამოდენიმე თვის ვადით გამოშვება • დღიური განაღდება – მინიმუმამდე დაყავს დეფოლტის რისკი • მცირე მარჟა – კონტრაქტის ღირებულების 4% დღიური განაღდება: მაგალითი დავუშვათ თქვენ გინდა სპეკულაციის მოხდება $/¥ გაცვლითი კურსის ზრდაზე (ფიქრობთ რომ დოლარი გამყარდება). Japan (yen) 1-month forward 3-months forward 6-months forward U.S. $ equivalent Wed Tue 0.007142857 0.007194245 0.006993007 0.007042254 0.006666667 0.006711409 0.00625 0.006289308 Currency per U.S. $ Wed Tue 140 139 143 142 150 149 160 159 ამჟამად$1 = ¥140. სამ თვიანი ფორვარდის ფასია $1=¥150. დღიური განაღდება: მაგალითი • ამჟამად $1 = ¥140, და ჩანს რომ დოლარი მყარდება. • თუ თქვენ ¥-ის $1 = ¥150 გაყიდვის სამ თვიან კონტრაქტს გააფორმებთ, მაშინ თქვენ მოიგებთ თუ იენი გაუფასურდება. კონტრაქტის სიდიდეა ¥12,500,000 • დავუშვათ მარჟა არის კონტრაქტის ღირებულების 4% : $3,333.33 = 0.04 × ¥12,500,000 × $1 ¥150 დღიური განაღდება: მაგალითი თუ ხვალ ფიუჩერსის რეითი დაიხურება$1 = ¥149, მაშინ ჩვენი პოზიციის ღირებულება გამყარდება (¥ appreciated). საწყისი შეთანხმება იყო რომ გაგვეყიდა ¥12,500,000 და მიგვეღო $83,333.33: $83,333.33 = ¥12,500,000 × $1 ¥150 მაგრამ, ¥12,500,000 ახლა ღირს $83,892.62: $1 $83,892.62 = ¥12,500,000 × ¥149 გამოდის რომ ჩვენ წავაგეთ $559.29 ერთ ღამეში. დღიური განაღდება: მაგალითი • $559.29 გადახდა მოგვიწევს ჩვენი მარჟის ანგარიშიდან $3,333.33 და შესაბამისად გვრჩება $2,774.04. • ამჟამად გვესაჭიროება $3,355.70 მარჟა ახალი პოზიციისათვის. $3,355.70 = 0.04 × ¥12,500,000 × $1 ¥149 თქვენი ბროკერი უფლებას გვაძლევს ვკარგოთ ფული მანამ სანამ არ ამოიწურება მარჟის თანხა. შემდეგ თქვენ უნდა დაამატოთ ახალი თანხა ან თქვენი პოზიცია დაიხურება. ფიუჩერსული კონტრაქტები Contract Agricultural Contract Size Exchange Corn Wheat Cocoa OJ Metals & Petroleum Copper Gold Unleaded gasoline Financial British Pound Japanese Yen Eurodollar 5,000 bushels 5,000 bushels 10 metric tons 15,000 lbs. Chicago BOT Chicago & KC CSCE CTN 25,000 lbs. 100 troy oz. 42,000 gal. CMX CMX NYM £62,500 ¥12.5 million $1 million IMM IMM LIFFE Wall Street Journal Futures Price Quotes Highest price that day Open High Low Settle Change Lifetime High Low Open Interest Highest and lowest prices over the lifetime of the contract. July Sept Dec Corn (CBT) 5,000 bu.; cents per bu. 179 180 178¼ 178½ -1½ 186 186½ 184 186 -¾ 196 197 194 196½ -¼ Sept Dec TREASURY BONDS (CBT) - $1,000,000; pts. 32nds of 100% 117-05 117-21 116-27 117-05 +5 131-06 111-15 647,560 116-19 117-05 116-12 116-21 +5 128-28 111-06 13,857 Opening price Sept Dec Closing price 312 280 291¼ 177 184 194 Daily Change DJ INDUSTRIAL AVERAGE (CBOT) - $10 times average 11200 11285 11145 11241 -17 11324 7875 11287 11385 11255 11349 -17 11430 7987 Lowest price that day Expiry month 2,837 104,900 175,187 18,530 1,599 Number of open contracts 25.4 Hedging • ორ ურთიერთ კომპენსირებად რისკიან მხარეს შეუძლია რისკის შემცირება ფიუჩერსის საშუალებით. – მაგალითად: თუ ხორბლის ფერმერი და მეწიქვილე დადებენ კონტრაქტს ფიუჩერსის საშუალებით ორივე შეამცირებს რისკს ხორბლის მომავალ ღირებულებასთან დაკავშირებით. • Hedger-ებს შეუძლიათ სპეკულიანტების საშუალებითაც შემაცირონ ხორბლის ფასის რისკი. ხეჯირება და სპეკულაცია: მაგალითი თქვენ ახდენთ სპეკულირებას რომ ნახშირის ფასი გაიზრდება და შესაბამისად 10 სამ თვიან კონტრაქტს აფორმებთ. კონტრაქტი არის 25,000 კგზე თითო $0.70-ად და შესაბამისად კონტრაქტი $17,500 ღირებულებისაა. თუ ფიუჩერსის ფასი გაიზრდება 5 ცენტით, მაშინ სარგებელი იქნება: სარგებელი = 25,000 × .05 × 10 = $12,500 თუ ფასი შემცირდება 5 ცენტით, მაშინ ვიზარალებთ: ზარალი = 25,000 ×( –.05) × 10 = –$12,500 ხეჯირება: კონტრაქტების რაოდენობა თქვენ ხართ ფერმერი და სამ თვეში თქვენი მოსავალი არის 50,000 ბუშელი ხორბალი. თქვენ გინდათ ხეჯირება ფასის კლების საწინააღმდეგოთ. ხორბალი კოტირებულია 5,000 ბუშელი ერთ კონტრაქტში. სამთვიანი კონტრაქტის ამჟამინდელი ფასია $2.30 და სპოტ ფასი არის $2.05. ხეჯირებისათვის თქვენ ყიდით 10 კონტრაქტს: 50,000 bushels 10 contracts = 5,000 bushels per contract შესაბამისად ფასზე აღარ ნერვიულობთ და სანერვიულო მხოლოდ ამინდია 25.5 ფიუჩერსული კონტრაქტების საპროცენტო განაკვეთები • • • • Pricing of Treasury Bonds Pricing of Forward Contracts Futures Contracts Hedging in Interest Rate Futures Pricing of Treasury Bonds განვიხილოთ Treasury bond რომელიც იხდის ყოველ ნახევრ წელიწადში $C-ს შემდეგი T წელის განმავლობაში: – The yield to maturity is R 0 C C C 1 2 3 … CF 2T Value of the T-bond under a flat term structure = PV of face value + PV of coupon payments F C 1 PV 1 T T (1 R) R (1 R) Pricing of Treasury Bonds თუ პროცენტები არ არის ერთიდა იგივე მაშინ ფულადი ნაკადები სხვადასხვა პროცენტით უნდა დავადისკონტიროთ. 0 C C C 1 2 3 … CF 2T = PV of face value + PV of coupon payments C C C CF PV 2 3 T (1 R1 ) (1 R2 ) (1 R3 ) (1 R2T ) Pricing of Forward Contracts An N-period forward contract on that T-Bond: Pforward C C C … CF 0 N N+1 N+2 N+3 N+2T Can be valued as the present value of the forward price. PV Pforward (1 RN ) N C C C CF 2 3 (1 RN 1 ) (1 RN 2 ) (1 RN 3 ) (1 RN 2T )T PV (1 RN ) N Pricing of Forward Contracts: მაგალითი გამოთვალეთ 5 წლიანი ფორვარდის ღირებულება 20 წლიანი T-bond-ისათვის. coupon rate is 6 percent per annum, and payments are made semiannually on a par value of $1,000. 40 = 20 × 2 The Yield to Maturity is 5 percent. I/Y 5 PV –1,125.51 First, set your calculator to 2 payments per year. N PMT FV 30 = 1,000 1,000 × .06 2 Then enter what you know and solve for the value of a 20-year Treasury bond at the maturity of the forward contract. Pricing of Forward Contracts: Example First, set your calculator to 1 payment per year. Then, use the cash flow menu: CF0 0 I CF1 0 NPV F1 5 CF2 F2 –1,125.51 1 5 881.86 25.6 ხეჯირების ხანგრძლივობა • ხანგრძლივობა ზომავს თუ როგორ ახდენს გავლენას ობლიგაციის ფასზე ყველა საპროცენტო განაკვეთი კომბინირებულად (maturity, coupon rate, and YTM). – Measure of the bond’s effective maturity – Measure of the average life of the security – Weighted average maturity of the bond’s cash flows ხანგრძლივობის (Duration) ფორმულა PV (C1 ) 1 PV (C2 ) 2 PV (CT ) T D PV N Ct t t t 1 (1 R ) D N Ct t t 1 (1 R ) ხანგრძლივობის გამოთვლა: მაგალითი გამოვითვალოთ ხანგრძლივობა სამ წლიანი ობლიგაციის რომელიც ყოველ ნახევარ წელიწადში იხდის $40-ს და აქვს ნომინალური ღირებულება $1,000 როდესაც YTM არის 8%. ხანგრძლივობის გამოთვლა: მაგალითი Years Discount Cash flow factor 0.5 $40.00 1 $40.00 1.5 $40.00 2 $40.00 2.5 $40.00 3 $1,040.00 0.96154 0.92456 0.88900 0.85480 0.82193 0.79031 Present Years x PV value / Bond price $38.46 0.0192 $36.98 0.0370 $35.56 0.0533 $34.19 0.0684 $32.88 0.0822 $821.93 2.4658 $1,000.00 2.7259 years Bond price Bond duration Duration is expressed in units of time, usually years. ხანგრძლივობის მახასიათებლები მახასიათებლები: – Longer maturity, longer duration – Duration increases at a decreasing rate – Higher coupon, shorter duration – Higher yield, shorter duration • ნულოვანი კუპონ ობლიგაცია: duration = maturity 25.7 სვოპ კონტრაქტები • სვოპის დროს კონტრაქტორები რიგდებიან რომ მოახდენენ ფულადი ნაკადების გაცვლას გარკვეული პერიოდულობით. • არსებობს ორი სახის სვოპის საპროცენტო განაკვეთი: – ერთ ვალუტიანი სვოპის საპროცენტო განაკვეთი – რამოდენიმე ვალუტიანი სვოპის საპროცენტო განაკვეთი სვოპ ბანკი • სვოპ ბანკი ასრულებს ბროკერის ან დილერის როლს ორ მხარეს შორის – როგორც ბროკერი სვოპ ბანკი ახვედრებს ორ დაინტერესებულ მხარეს ერთმანეთთან, მაგრამ რისკ არ იღებს. – როგორც დილერი სვოპ ბანკი ახდენს ფულადი ნაკადების გაცვლას, ხოლო შემდეგ რისკის საფასურის მიღებას დაინტერესებული მხარეებისგან . საპროცენტო სვოპის მაგალითი • დავუშვათ ბანკ “A”-ს აქვს AAA რეიტინგი და სურს რომ მოიზიდოს $10,000,000 მცოცავი საპროცენტო განაკვეთით რათა დაფაროს Eurodollar ვალი – ბანკი აპირებს რომ გამოუშვას 5 წლიანი ობლიგაციები ფიქსირებული 10 პროცენტით . – უფრო კარგი იქნებოდა რომ ბანკს გამოეშვა ობლიგაცია მცოცავი LIBOR (London Interbank Offered Rate) განაკვეთით, რომ დაეფინანსებინა Eurodollar ვალი საპროცენტო სვოპის მაგალითი • ფირმა B არის BBB-რეიტინგის ამერიკული კომპანია. მას სურს $10,000,000 რომ დააფინანსოს 5 წლიანი ინვესტიცია – ფირმა B განიხილავს რომ გამოუშვას 5წლიანი ფიქსირებულ პროცენტიანი Eurodollar ობლიგაცია 11.75%-ად. – ალტერნატიულად, ფირმა B-ს შეუძლია მოიზიდოს სახსრები 5 წლიანი ტამასუქებით მცოცავი LIBOR + ½ პროცენტით. – ფირმა B ამჯობინებს რომ ისესხოს ფიქსირებული განაკვეთით. საპროცენტო სვოპის მაგალითი სესხების ალტერნატივები ორივე ფირმისთვის არის: COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR საპროცენტო სვოპის მაგალითი The swap bank makes this offer to Bank A: You pay LIBOR – 1/8 % per year on $10 million for 5 years, and we will pay you 10 3/8% on $10 million for 5 years Swap 10 3/8% Bank LIBOR – 1/8% Bank A COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR საპროცენტო სვოპის მაგალითი ½% of $10,000,000 = $50,000. That’s quite a cost savings per year for 5 years. 10 3/8% Here’s what’s in it for Bank A: They can borrow externally at 10% fixed and have a net borrowing position of Swap Bank -10 3/8 + 10 + (LIBOR – 1/8) = LIBOR – 1/8% LIBOR – ½ %, which is ½ % better than they can borrow floating without a swap. Bank 10% A COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR საპროცენტო სვოპის მაგალითი The swap bank makes this offer to company B: You pay us 10½% per year on $10 million for 5 years, and we will pay you LIBOR – ¼ % per year on $10 million for 5 years. Swap Bank 10 ½% LIBOR – ¼% Company B COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR საპროცენტო სვოპის მაგალითი Here’s what’s in it for B: Swap ½ % of $10,000,000 = $50,000 that’s quite a cost savings per year for 5 years. Bank 10 ½% They can borrow externally at LIBOR + ½ % and have a net LIBOR – ¼% Company borrowing position of 10½ + (LIBOR + ½ ) - (LIBOR - ¼ ) = 11.25% which is ½% better than they can borrow floating. COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR B LIBOR + ½% საპროცენტო სვოპის მაგალითი The swap bank makes money too. ¼% of $10 million = $25,000 per year for 5 years. Swap 10 3/8% Bank 10 ½% LIBOR – 1/8% Bank LIBOR – ¼% LIBOR – 1/8 – [LIBOR – ¼ ]= 1/8 A Company 10 ½ - 10 3/8 = 1/8 COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR B საპროცენტო სვოპის მაგალითი The swap bank makes ¼% Swap 10 3/8% Bank 10 ½% LIBOR – 1/8% LIBOR – ¼% Bank Company A B A saves ½% B saves ½% COMPANY Fixed rate Floating rate B BANK A 11.75% 10% LIBOR + .5% LIBOR CF სვოპის მაგალითი • ვთქვათ ამერიკულ კომპანია MNC-ს უნდა რომ დააფინანსოს £10,000,000 ღირებულების ახალი პროექტი ბრიტანეთში. • მათ შეუძლიათ ისესხონ ამერიკაში და დოლარები გადაცვალონ ფუნტებში. – ასეთი ოპერაციით ისინი იღებენ გაცვლითი კურსის რისკს. • მათ შეუძლიათ ისესხონ საერთაშორისო ობლიგაციის ბაზარზე ფუნტები, მაგრამ გადაიხადონ სარგებელი რადგან მათ საერთაშორისო ბაზარზე არც ისე კარგად იცნობენ. CF სვოპის მაგალითი • თუ კი ამერიკული კომანია იპოვის ბრიტანულ კომპანიას რომელსაც სურს ამერიკაში ინვესტიციის განხორციელება (ე.ი ჭირდება დოლარი) მაშინ ორივე ისარგებლებდნენ • თუ სპოტ გაცვლითი კურსია S0($/£) = $1.60/£, მაშინ ამერიკულმა კომპანიამ უნდა მოძებნოს ისეთი პრიტანლი კომპანია რომელიც აპირებს $16,000,000ის ჩადებას ამერიკაში. CF სვოპის მაგალითი განვიხილოთ A ამერიკული ფირმა და B ბრიტანული ფირმა. ორივე ფირმას უნდა ერთი და იგივე სიდიდის პროექტის დაფინანსება. ქვემოთ მოცემულია სესხების ვარიანტები ორივე ფირმისათვის. $ £ Company A 8.0% 11.6% Company B 10.0% 12.0% CF სვოპის მაგალითი Swap Bank $8% $9.4% £11% $8% £12% Firm Firm A B $ £ Company A 8.0% 11.6% Company B 10.0% 12.0% £12% CF სვოპის მაგალითი A’s net position is to borrow at £11% Swap Bank $8% $9.4% £11% $8% £12% Firm Firm A B A saves £.6% $ £ Company A 8.0% 11.6% Company B 10.0% 12.0% £12% CF სვოპის მაგალითი B’s net position is to borrow at $9.4% Swap Bank $8% $9.4% £11% $8% £12% Firm Firm A B $ £ Company A 8.0% 11.6% Company B 10.0% 12.0% £12% B saves $.6% CF სვოპის მაგალითი The swap bank makes money too: Swap Bank $8% £11% $8% Firm 1.4% of $16 million financed with 1% of £10 million per year for 5 years. $9.4% £12% Firm £12% At S0($/£) = $1.60/£, that is a gain of $64,000 per A B year for 5 years. The swap bank $ £ faces exchange rate Company A 8.0% 11.6% risk, but maybe Company B 10.0% 12.0% they can lay it off (in another swap). Variations of Basic Swaps • Currency Swaps – fixed for fixed – fixed for floating – floating for floating – amortizing • Interest Rate Swaps – zero-for floating – floating for floating • Exotics – For a swap to be possible, two humans must like the idea. Beyond that, creativity is the only limit. Risks of Interest Rate and Currency Swaps • Interest Rate Risk – Interest rates might move against the swap bank after it has only gotten half of a swap on the books, or if it has an unhedged position. • Basis Risk – If the floating rates of the two counterparties are not pegged to the same index • Exchange Rate Risk – In the example of a currency swap given earlier, the swap bank would be worse off if the pound appreciated. Risks of Interest Rate and Currency Swaps • Credit Risk – This is the major risk faced by a swap dealer—the risk that a counter party will default on its end of the swap. • Mismatch Risk – It is hard to find a counterparty that wants to borrow the right amount of money for the right amount of time. • Sovereign Risk – The risk that a country will impose exchange rate restrictions that will interfere with performance on the swap. Quick Quiz • Explain the differences between forward and futures contracts. • Explain the process of valuing a futures contract. • Explain why/how corporations would use futures contracts.