02-20100924

advertisement

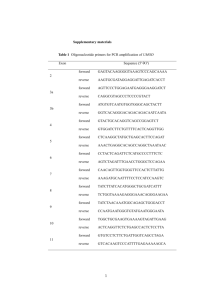

金融市場概論 第二週:利率的決定因素 Lee, Meng-Yu (李孟育) Department of Finance, National Chiayi University 本文件採用創用CC「姓名標示-非商業性-相同方式分享」 台灣2.5版分享。但此授權範圍不包括本文件引用之著作,如 需利用該部份內容,仍請查閱該著作之原授權宣告。 本週主題 1. 利率的計算 2. 利率的決定機制 3. 個案:生逢何時-金融海嘯,由利率談 起 2 Part 1 利率的計算 循環利息 循環利息(銀行或投資人要求的利息) 利息代表價格 此兩者呈反向變動 淨現值NPV = net present value 單期NPV計算 price = price at time 0 pricet price0 (1 r0 ) 0 pricet r0 = pirce at time t = discount rate 4 多期淨現值NPV計算 I I I I p ...... 2 3 (1 r ) (1 r ) (1 r ) r r = discount rate I = income of each year NPV公式應用 已知Price => 計算Income rate 已知Rate => 計算Income price 5 利率計算 單利:APR(Annual Percentage Rate) 年百分率(牌告利率) 會註明計息時間 若未特別註明,則是每半年計息一次。 若未特別註明,則是年利率。每半年利率 6%÷2=3% Eg.利率6%(APR),每半年付息一次,每年付息2 次) 6 利率計算(續) 複利:EAR(Effect Annual Rate) 有效年利率 APR=6%,每月付息一次,K=12 月利率=6%÷12=0.5% EAR (1 0.5%) 12 1 6.1678% 6% 7 利率(續) APR 1 EAR (1 ) K K K 付息的次數 6% EAR (1 ) 2 1 2 (1 3%) 2 1 6.0 9% 6% 每天付息一次,EAR=6.1831%最大 頻率增加,則計息多,有效年利率(EAR)提 高 8 Part2: 利率的決定機制 中央銀行的責任 在兩大責任之間,取得平衡 經濟發展 物價穩定(抑制通貨膨脹) 類似坐翹翹板 要觀察眾多經濟指標來判斷 難以套用量化公式!!! 10 隔夜拆款利率 (Overnight rate) LIBOR = London Inter Bank Offered Rate) 中央銀行控制貨幣方法: 從量、從價 美國央行: FED / FOMC(聯準會) Tight (緊縮) : hight rate Loose (寬鬆) : low rate 11 美國央行Federal Reverse System Board of Governors Vice Chair Chairman FOMC Member Member Member Member Member Reverse Bank Reverse Bank Reverse Bank Reverse Bank 12 New York Boston Philadelphia Cleveland Richmond Atlanta Chicago St. Louis Minneapolis Kansas City Dallas San Francisco Reverse Banks The Federal Reverse System 資料來源:FED 美國公開市場操作委員會FOMC 主席Chair: the same as board 副主席Vice chair: New York Federal Reverse Bank 每年集會8次,每1.5個月開會一次 14 貨幣政策工具 Board of Governors : discount rate and reserve requirements Federal Open Market Committee (FOMC):open market operations 15 美國聯準會的責任 D1: Conducting the nation monetary policy D2: supervising and regulating banking institutions D3: maintaining the stability of the financial system D4: providing financial services 16 責任D1: 傳遞國家貨幣政策工具 by influencing the monetary and credit conditions in the economy in pursuit of maximum employment, stable prices, and moderate long-term interest rates. 在追求最大就業(經濟) 、穩定物價(抑制通 膨)之間,取得平衡 17 Part 3 個案:生逢何時- 金融海嘯,由利率談起 金融海嘯成因 Fed 開始調降利率 美元與歐元消長之際 2000年IT泡沫化之後的另一次「衰退」之 始 19 風暴起因 Subprime Mortgage Degrade! Rate Hikes Liquidity Risk Market/ M&A Drop 20 Subprime Mortgage次級房貸 次順位房貸 針對沒有完整還款能力者提供房屋貸款 有別於二胎房貸 美國近年有許多「創意性」的貸款 隨著Fed Fund Rate調升,導致貸款者無法 償還本息,導致房貸公司破產,引發風暴。 21 金融海嘯的蛛絲馬跡 有許多經驗, 是可以由個人經驗推廣到社會, 到全世界 例如某朋友, 沒有收入還可以大借現金卡&信用卡 台灣的雙卡風暴 美國的次級房貸 22 房市泡沫化 支撐美國股市2002年至今榮景之基礎 循環 新興國家(中國)與石油產國狂買美債與固定收益 商品 美國自新興國家瘋狂進口產品 結果 壓低美國中長期利率 鼓動房市與原物料價格飆漲 通膨升高 23 美國房市的盛衰 1.6 NABH營建商信心指數 新屋開工 營建許可 成屋銷售 新屋銷售 1.4 1.2 1 0.8 0.6 0.4 0.2 0 Jan-00 Jan-02 Jan-04 Jan-06 Jul-07 24 危機現蹤 全美最大次級房貸業者—全國金融(CountryWide) 第二季盈餘虧損33% 優級房貸也出現損失 房屋違約件數持續增加 CEO:公司幾乎從未碰到房市衰退到如此程度的情況,似 乎是除了美國上世紀 20 年代經濟大恐慌外所僅見 ! 全美第十大房貸業者—美國房貸投資公司(AHM) 無力償還債款而面臨清算命運 第1家沒有次級房貸業務, 卻宣布破產的大型抵押放款業 者。 25 資金狂潮的禍首 葛林斯潘Greenspan 個人新書發表簽名之際, 被讀者指為經濟的禍首 日本: “Zero Rate Policy” 中國: “RMB Stick on UDS” 26 泡沫化的起因 27 Greenspan的功與過 評價兩極化 被譽為最偉大的Fed理事主席 「葛林斯班的騙局」一書 以「關心市場動向」著名 28 柏南克Bernanke的兩難 搶救經濟或是壓低通膨? 短期與長期均衡的取捨 29 不意外的結局 資金狂潮及其後果: 早就知道了 房市泡沫化: 早就知道了 2007年崩盤: 早就知道了 2006年底甚至想要籌組「霹靂防爆基金」 原先預期催化市場崩盤的最後一根稻草 日圓升息 30 信用危機的蔓延 短期: 搶美元 各國銀行搶美元, 保住流動性 長期: 棄美元 31 國際清算銀行「信用泡沫危機」警告 多年寬鬆貨幣政策助長危險的信貸泡沫, 令全球經濟更容易攻擊,產生另一場三十 年代的大蕭條 危機徵兆 大量新型信貸工具的發行 家庭債務水準飆升 投資者對風險的極端追逐 世界貨幣體系的不平衡 32 歷史的教訓 上世紀30年代美國“大蕭條” 上世紀90年代初日本經濟衰退 1997年亞洲金融危機 相同的情境: 低通脹、高增長 全球通脹壓力上升的動機 油價上升、強勁就業增長、工資上漲、產能利率 趨緊是推動的潛在因素。 33 危機尚未解除…… BOA: 美國房地產市場目前的損失可能只是 冰山一角 BOA: 今明兩年逾一兆美元的可浮動利率貸 款必需要調升利率,70% 是次級貸款。 BOA:近年利率調整會使衰弱的房貸市場崩 盤 Bear Stearns: 付出$32億解救旗下次級房 貸避險基金, 為1998年LTCM後最大的資金 紓困。 34 學者柏南克Scholar Bernanke said 在信用市場和銀行發生的事件,不會一直 停留在信用市場和 銀行。 風暴可能向整個經濟擴散。 35 債權擔保憑證(CDO) 「擔保債權憑證 (Collateralized Debt Obligation,簡稱CDO)」 創始銀行透過特殊目的公司(SPV)將缺乏流動性且具違約可能之債 權組合風險予以分散,並重新包裝成各種等級之分券(Tranche), 再發行給一般投資人。 主要分類 擔保債券憑證(Collateralized Bond Obligation;CBO) 擔保貸款憑證(Collateralized Loan Obligation;CLO) CDO為ABS的一種,傳統ABS擔保資產可能為 現金卡 信用卡 租賃租金等應收帳款, CDO擔保工具包含 高收益債券、新興市場公司債或銀行貸款等債務工具 36 ABS、RMBS及CMBS等已流通在外之分券(Tranche)。 追逐CDO的 CDO擴大了次級房貸風暴, 讓持有者不清楚、 不知道本身的風險 避險基金追求高報酬, 而瘋狂投入CDO交易 升息的效應, 造成雪球效應: 房貸成本根據 FFR來調整 結局: 避險基金倒閉, 引發全球信用危機 信評公司的罪過與哀愁 37 未知的世界 要分辨某檔股票的價值很容易 由於全球24小時無休的電子交易市場越來越普遍, 要知道某檔債券值多少錢則比較困難 要知道某檔抵押貸款證券的報價多少,更是難上 加難 更不用說衍生性商品的價格…… 眾多動搖金融體系並且威脅經 濟成長的金融災禍, 其根源都在信用市場,而不在股票。 1990年代發生在亞洲的金融危機 38 為何本季才崩盤? 1.6 NABH營建商信心指數 新屋開工 營建許可 成屋銷售 新屋銷售 1.4 1.2 1 0.8 0.6 0.4 0.2 39 0 Jan-00 Jan-02 Jan-04 Jan-06 Jul-07 為何當季才崩盤 ! M&A推升股市 心理因素(行為財務學)! 40 本文件採用創用CC「姓名標示-非商業性-相同 方式分享」台灣2.5版分享。但此授權範圍不包括 本文件引用之著作,如需利用該部份內容,仍請 查閱該著作之原授權宣告。 41