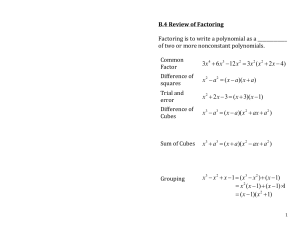

UNIVERSIDAD PERUANA DE CIENCIAS APLICADAS FACULTAD DE NEGOCIOS CASO: Play Time Toy Company CURSO: AF14 - DIRECCIÓN FINANCIERA PROFESOR: VICTOR CABANILLAS SECCIÓN: AFA3 Trabajo presentado por los alumno(a)s: Nombres Completos Código Sergio Jakob Runzer Showing U201622004 Ana Calderón Sonco U201618736 Rocío Ramírez U20161C490 Daniel Calvet Mejía U201423145 Waldir Duran Landa U201621815 José Matta u201418233 2022-01 12 de Abril del 2022 ÍNDICE 1. Contexto de la problemática y Propuesta 3 2. Análisis Cualitativo 4 3. Análisis Cuantitativo Crecimiento de ventas Ahorro de producción nivelada - Sergio Análisis del Estado de Resultados - Rocio Análisis del Balance Ratios Financieros 5 5 8 8 9 10 4. Creación de Valor (EVA) Ошибка! Закладка не определена. 5. Propuesta de Valor: Ошибка! Закладка не определена. 6. Conclusiones 15 1. Contexto de la problemática y Propuesta El siguiente trabajo de investigación tiene como objetivo reducir el impacto en los beneficios que produce la estacionalidad de las ventas aplicando un sistema de producción uniforme en Play Time Toy Company. Thomas Lindop, director de producción de Play Toy Company, tiene la propuesta de emplear un nuevo sistema de producción uniforme para mejorar la gestión operativa y financiera de la empresa que a finales del año 1990. Lindop estaba impresionado por los muchos problemas que se derivan del método de programar la producción en la empresa: El sistema estacional. La práctica habitual de Play Time Toy Company era producir en respuesta a los pedidos de los clientes. Esto significaba que sólo se necesitaba una pequeña fracción de capacidad para satisfacer la demanda de los siete primeros meses del año. Los primeros pedidos grandes para la campaña de Navidad llegaban hacia mediados de agosto. Desde agosto hasta diciembre, la fuerza laboral aumentaba bastante y hacía horas extraordinarias. Las primas por horas extraordinarias reducían los beneficios, la expansión y contratación estacional de la fuerza laboral provocaba dificultades de contratación y altos costes de formación y de control de calidad. Los programas de producción acelerada durante la temporada alta tenían como resultado frecuentes cambios de montaje en las máquinas, perjudicando la programación de las series de producción. Las series cortas y los frecuentes cambios en las máquinas causaban ineficiencias en el montaje y el empaquetado, ya que los trabajadores tenían dificultad en volver a aprender el modo de operar. Por estas razones, Lindop había recomendado adoptar una política de producción mensual uniforme en 1991. Hizo notar que las estimaciones del volumen de ventas generalmente habían resultado fiables en el pasado. Las condiciones de compra no se verían afectadas por la reprogramación de las compras. La eliminación de las primas por horas extraordinarias daría como resultado unos ahorros sustanciales. Además, Lindop creía firmemente que se obtendrían ahorros adicionales significativos en mano de obra, como consecuencia de una producción más ordenada. Sin embargo, una parte de los ahorros sería compensada por unos mayores costes de almacenamiento y manipulación. Por tal motivo, se realizarán análisis cualitativo, cuantitativo, ratios financieros y creación de valor para ambos tipos de producción (estacional y nivelada), así como también propuestas de financiamiento para maximizar la rentabilidad. 2. Análisis Cualitativo Tendremos en cuenta las siguientes variables externas que alguna u otra manera pueden afectar la oferta y demanda de la empresa y, por lo tanto, en su rentabilidad a) Fácil entrada de la oferta en la industria b) Tecnología relativamente simple, fácil de imitar los nuevos productos que se lancen al mercado c) Artículos nuevos tenían márgenes muy altos hasta que los competidores podían ofrecer un producto similar. d) Pequeños requisitos de capital y productos con corta vida útil Y respecto a la situación de la empresa contamos con algunos datos y políticas propuestas por Play Time Toy Company a) Ventas proyectadas de US $9 MM y utilidades de US $293,000 en condiciones estacionales para el año 1991. Para el caso de producción nivelada se tendrá en cuenta los mismo datos, para realizar una mejor comparación ya que bajo ambos tipos de producción se cumple con la demanda b) El costo de venta representa el 70% de las ventas en el pasado bajo producción estacional y para la producción nivelada es de 65.16% c) Saldo necesario para operaciones de la empresa de US $175,000 d) La empresa estaba obligada a realizar pagos de impuestos estimados el 15 de abril, junio, septiembre y diciembre. En 1990 optó por basar su impuesto en relación al año anterior. El saldo de US $80,000 vencía el 15 de marzo de 1991. e) Las compras totales en 1991 se pronosticaron en US $2,700,000. La política de la empresa era retirar la deuda comercial tan pronto como venciera. f) La empresa había tomado prestado periódicamente de su banco de cuenta, Bay Trust, en una línea de crédito no garantizada. Un préstamo de US $680,000 estaba pendiente a fines de 1990. Al Sr. King le habían asegurado que el banco estaría dispuesto a extender una línea de crédito de hasta US $1,900,000 en 1991, con la condición de que el préstamo sería reembolsado por completo y cancelado en los libros durante al menos un periodo de 30 días durante el año y estarían garantizados por las cuentas por cobrar e inventario de Play Time. En el caso de recurrir a este préstamo, el banco cobrará intereses de 11% y cualquier anticipo más de 1,9 millones estarían sujetos a nuevas negociaciones. g) La maquinaria se mantiene desocupada o con poco uso durante los meses de enero a julio y luego de estos meses se somete a un uso intensivo que ocasiona gastos relacionados a problemas técnicos. Además, los programas de producción de 16 horas de uso de la máquina dan como resultado problemas en la configuración de la máquina. 3. Análisis Cuantitativo Con este análisis evaluaremos numéricamente cuál de las dos opciones es más conveniente para el empresa, las cuales son: 1) Seguir con el plan de producción que estaba manejando la empresa hasta ese momento, quiere decir producción estacionaria en relación a su estacionalidad. 2) Pasar a una producción nivelada, involucrando un alza en temas operacionales y costos de operación pero con algunos ahorros con respecto a las horas extras Para seleccionar la mejor estrategia, hemos creído conveniente analizar los siguientes puntos: ● Crecimiento de ventas Las ventas se han incrementado a una media del 20,2% durante los últimos 3 periodos económicos. Esta cifra está basada en la fuente original, y se desconoce el tamaño del mercado potencial ni el ritmo de crecimiento que están teniendo las empresas de la industria del juguete. Para poder extraer conclusiones acerca de las implicaciones que este crecimiento puede tener en la estructura financiera de la empresa, será necesario compararlo con el ROE, ya que mide el rendimiento que obtiene el inversor en Play Time Toy. Sí este crecimiento es superior al ROE, la empresa habrá tenido que incrementar su inversión, bien a través de entradas de capital o a través de mayor crédito bancario, si por el contrario el crecimiento de la empresa fuese inferior al indicador financiero, existirían excedentes de beneficios retenidos que se aplicarían a partidas del activo y que no supondrán incremento de fondos crediticios. 1988 Crecimiento de las ventas 1989 1990 Proy. 1 991 14% 25% 21% media Margen Bruto (% sobre ventas) 31% 28% 30% 30% 29,3% Rentabilidad sobre ventas (ROS) 4,3% 1,2% 3,3% 3,3% 2,6% 8,3% 9,1% 8,7% Rentabilidad sobre Recursos Propios (ROE) En este caso, como podemos observar, el crecimiento de la empresa ha sido muy superior a aquel crecimiento que hubiese dejado indiferente la estructura del pasivo crediticio, por ello, ha sido necesario financiar este pasivo con incrementos del pasivo exigible. Por otro lado, se puede corroborar la existencia de beneficios, lo que excluye a la empresa de problemas económicos, ya que en sus operaciones necesarias para su objeto la empresa obtiene beneficios netos. Los problemas, en caso de haberlos, serán de índole financiero, pudiendo ser operacionales o estructurales. El margen bruto creció en 1990 y se situó en un 30%, y la previsión para 1991 lo mantiene estable en este porcentaje. Otros ratios como la rentabilidad sobre ventas y la rentabilidad sobre recursos propios crecen en 1990 con respecto al año precedente y en la previsión de 1991, al menos se mantienen constantes y el algún caso (Rentabilidad sobre recursos propios) mejora. Como conclusión, desde el punto de vista del análisis de los estados de resultados, Play Toy Company sí resulta atractiva. Se trata de una empresa que crece a unos ritmos muy altos (superiores a su crecimiento sostenible), por lo que requerirá inversiones de terceras, pero que mantiene en estable un alto margen bruto (a comparar con el margen de la industria), y mejora su Rentabilidad sobre ventas y sobre recursos propios, lo que elimina la posibilidad de tener problemas económicos. ● Presupuesto de Producción Para hallar nuestro presupuesto de producción ideal para la implementación del sistema uniforme en Play Toy Company se basó en los datos ofrecidos del caso y en la proyección estimada del año 1991 si se mantenía la producción estacional. Se asume que el costo de venta anual con el sistema uniforme será igual a las ventas en un 65.16%. Luego, el costo de producción anual es de US $5864 (Miles de dólares). Entonces, dado que la producción será uniforme y constante, el costo mensual a producir será de US $489 (Miles de Dólares). De este modo, se suman en el mes el balance inicial y la producción estimada para obtener los saldos finales mensuales. Al final, se procede a obtener la proporción mensual del total de inventario acumulado en el año para determinar el costo requerido para cubrir los gastos de almacenamiento, que sumaria en dicho año US $100 (Miles de dólares) Fuente: Elaboración Propia ● Presupuesto de Compras Para calcular el presupuesto de compras para la producción, se tomó como referencia la proyección estacional del total de compra anual para el año 1991, cuyo monto es de US $2700 (Miles de Dólares). Luego, se estimó el monto mensual uniforme de las compras que sería aproximadamente US $225 (Miles de Dólares). Así mismo, se establece que las adquisiciones de sus proveedores costaron el mismo valor de las compras a cancelar; por ende, el monto mensual a pagar será de US $225 (Miles de Dólares). Se tomará en cuenta la política de pago que se cancela complementamente luego de un mes. En el balance general de enero, se cancela por completo el pago mensual de diciembre con un monto de US $255 (Miles de Dólares), y así al siguiente mes. Fuente: Elaboración Propia ● Pago de Impuestos Para la elaboración de nuestro estado de resultados y cash flow, se consideró la cancelación de impuestos para el año 1991 según la información establecida en el caso de Play Time Toy Company. En el siguiente cuadro, se puede apreciar los montos a cancelar según la proyección finalizada de nuestros Estados Financieros con un sistema uniforme. Asi mismo, también está incluido los pagos obligatorios para marzo, abril, junio, septiembre y diciembre. Esta información aportará en la caja final de dichos meses. Fuente: Elaboración Propia ● Ahorro de producción nivelada Fuente: Elaboración Propia El ahorro final que genera el cambio a producción nivelada es de US $335, cuya composición es de US $200,000 por la eliminación de las primas salariales por horas extras, ahorro en MOD de US $235,000 y mayores costos de almacenamiento y manejo en US $100,000 en la cuenta de gastos operativos ● Análisis del Estado de Resultados Fuente: Elaboración propia En el análisis de resultados, se establece una producción lineal, en contraste a lo que venía realizando la empresa Play Toy, ya que ellos venían trabajando con una producción estacionaria. Haciendo las comparaciones, podemos ver que si se modifica la producción a uniforme obtenemos como resultado el incremento de la Utilidad Neta, dado que se están disminuyendo los costos de producción, de esa forma se tiene un ahorro mayor reflejado en el cuadro anterior y se refleja en el incremento de la utilidad y también en el incremento de las ventas en un casi 20%. Se puede concluir que la utilidad neta de la producción estacionaria es USD 293 y en el caso de la producción uniforme o nivelada sería USD 806. ● Análisis del Balance Fuente: Elaboración Propia Para el caso del Balance se tiene que las cuentas de dinero en efectivo, cuentas por cobrar, inventario y planta y equipo neto no varía para ambos modelos de producción. En las cuentas por pagar existe una disminución resultando del ahorro por la disminución de las horas MOD. La cuenta de cuentas por pagar (banco) no disminuye porque consideramos que la empresa puede solventarse. Por lo tanto, con el análisis vertical nos podemos dar cuenta de la disminución de los pasivos generados por el ahorro en el cambio de tipo de producción. Respecto al patrimonio, este se incrementa en mayor proporción que los activos debido a que, según el caso, se mantiene casi la misma cantidad de depreciación y que al generar mayor utilidad neta se genera mayor patrimonio. Respecto a la línea de crédito con la que cuenta la empresa, se mantendría con la línea vigente ya que más adelante veremos que la empresa cuenta con liquidez, buenos márgenes de ganancias y menor ratio de endeudamiento a través de fuentes externas. ● Ratios Financieros Liquidez ● Corriente Circulante Sobre el ratio circulante la empresa con una producción lineal tendría mayor capacidad de solventar sus deudas a corto plazos con sus activos a corto plazo, esto se debe a que la empresa adoptando una producción constante podría reducir el nivel de sus cuentas por pagar y tener un ahorro en sus pasivos de corto plazo, la empresa de por sí tiene una gran liquidez ya que en las dos propuestas los activos corrientes en promedio duplican a sus obligaciones de rapida realizacion. ● Prueba Acida La prueba ácida en este caso no tuvo mucha relevancia ya que los inventarios se han mantenido en las dos propuestas y se vio un mejor valor en la propuesta de financiamiento con un valor de 1.89 versus 3.43 obtenido por la otra propuesta. Endeudamiento ● Apalancamiento Financiero Entre los ratios de endeudamiento el apalancamiento financiero puede ayudarnos a entender la estructura de financiamiento de la empresa, la empresa en el 1990 tuvo un valor de 1.5, lo que quiere decir que utiliza 1.5 veces su capital propio para realizar actividades empresariales, con la propuesta de producción estacional cambia este ratio, por otro lado con el método de producción de financiamiento la empresa puede operar con menores activos utilizando menor capital de los accionistas lo que sería un aspecto positivo. ● Deuda a total activos Sobre el nivel de endeudamiento de la empresa con sus obligaciones de menor duración se puede visualizar que la empresa tiene un ratio promedio de 0.37 y comparándolo con la propuesta de producción estacional este ratio subiría hasta 0.26 ya que tendría menores gastos en sus cuentas por cobrar por la demanda, por otro lado con la producción con financiamiento este ratio aumenta ya que habrá mayor deuda en corto plazo . Actividad ● Rotación Inventario (veces) En la rotación de los inventarios, la propuesta estacionalizar sube el valor hasta rotar 11 veces en promedio anualmente en contraste al año anterior que solo se rotaba 10 veces aproximadamente, la propuesta de producción con financiamiento tiene menor rotación, el cual no tiene mucha eficiencia al rotar su inventarios en contraste de la otra propuesta que rota 8 veces aproximadamente sus inventarios. ● Rotación cuentas x cobrar(veces) La rotación de las cuentas por cobrar con ambas propuestas rotan 2 veces anualmente, esto se debe a que habrá un incremento en el nivel de ventas para el 1991. ● Rotación cuentas por pagar (veces) El ratio de rotación de cuentas por pagar en este caso el método de producción nivelada rota 2 veces, una cifra mucho mayor al año 1990, el cual la cuentas por pagar tienen una cantidad muy elevada comparándolo con el método de producción nivelada. ● Desfase Sobre el desfase se puede apreciar que la propuesta de producción con financiamiento puede rotar más veces sus cuentas por pagar lo que refleja la eficiencia y la capacidad de poder pagar sus obligacio y se desempeña similarmente en la rotación de sus cuentas por cobrar, lo que obtendría un menor valor de desfase comparándolo con la otra propuesta de producción y el año anterior,por lo que obtendría un menor valor de desfase comparándolo con la otra propuesta de producción y el año anterior. Rentabilidad ● Margen Operativo La producción con financiamiento aumenta el margen operativo en un 10% comparado con el año anterior y el presente año utilizando el estilo actual de producción, esto se debe a que hay un ahorro es los costes de bienes vendidos y se logra mantener los gastos de explotación de la empresa haciendo que el margen después de los gastos operacionales sean mejores. ● Margen Neto El margen neto de la empresa utilizando una producción con financiamiento mejora en 2% mayor al estilo de producción actual, el cual tuvo menor desempeño al año anterior.. ● Nopat El Nopat se incrementa 3 veces más con una producción con financiamiento, ya que el margen operativo se demostró que es mucho mayor que utilizando una producción estacionalizada. ● Capital de trabajo El capital de trabajo se mantiene similar en ambas formas de producción, ya que la empresa mantiene sus niveles de activos corrientes. ● ROIC Sobre el ROIC podemos decir que la producción con financiamiento tiene un mejor desempeño ya que obtiene mejores márgenes operativos con un 17.49% podemos decir que esta opción tiene la mejor medida de rentabilidad que se obtiene por cada dólar que la empresa ha invertido en su propio negocio. ● ROA Este ratio nos indica la rentabilidad sobre los activos, la producción con financiamiento tiene un mejor valor por sus mejores márgenes netos. ● ROE Y sobre la rentabilidad sobre el total de patrimonio, con un 14.95% comparando con 9.05% haciendo que la opción de la producción tomando un financiamiento resulta ser mucho más eficiente. 5. Propuesta de Valor Para el caso de la idea del gerente de producción, nosotros planteamos el monto de financiamiento que debería solicitar la empresa para poder seguir con sus operaciones bajo el método lineal, ya que se incurrirán gastos de almacenamiento y entre otros. Por lo tanto planteamos 3 pasos: Paso 1: Para el estado de resultado de producción nivelada, en primer lugar, se toma en consideración el importe de ventas de la producción estacional y sobre ello el porcentaje de asignación para el costo de ventas que es de 65.16% cuyo costo operativo anual es de 100 MM, entonces para cada mes será repartido en cifras proporcionales.Con el nuevo dato de impuesto a la renta de 34% se realiza el beneficio neto. A partir de este escenario, se genera un tablero que detalle cómo el inventario ha variado con respecto a cada mes,tomando como relación el monto del inventario inicial con ello se obtiene el % de inventario dado su nivel de producción que es nuevamente plasmado en el estado de cuenta, donde la capacidad de almacenamiento demuestra el porcentaje a destinar para almacenamiento. Obteniéndose tal como se detalla: Paso 2: Con respecto al Balance proforma, en producción estacional, se realizó uno nuevo teniendo en cuenta lo siguiente; el dinero en efectivo al final del año 1990 sería el único tomado en cuenta, ya que los del año 1991 (Enero-Diciembre) son provisiones y no pueden ser tomados en cuenta. A dicho efectivo se le sumaron las cuentas por cobrar y el inventario para obtener el activo circulante y al resultado se le adiciona propiedad, planta y equipo neto para obtener los activos totales. Del mismo modo, para hallar el total del pasivo circulante se sumaron las compras del año (las cuales sólo serán tomadas del saldo al 31.12.1990 ya que los valores del año 1991 son provisiones y no serán tomadas en cuenta), cuentas por pagar, documentos por pagar banco, deuda a largo plazo, porción corriente. Luego, al sumar el total pasivo más patrimonio se puede evidenciar que el cálculo no cuadra como se puede ver a continuación. Como se puede ver, los cálculos no cuadran. Por ello, se procede a calcular el cash flow para determinar el monto del financiamiento. Para dicho cálculo se tomó en cuenta la utilidad neta de cada uno de los meses del año 1991 y las variaciones en las cuentas. Esto nos da como resultado el efectivo neto y luego de sumar lo que teníamos en el balance inicial podemos hallar el efectivo restante. Con ello, determinamos el monto necesario de financiamiento. El detalle se puede apreciar a continuación: Paso 3:Con el efectivo restante obtenido en el paso anterior, realizamos nuevamente el cuadro de balance teniendo en cuenta que la empresa debe contar con US $175,000 como monto en efectivo. Por lo que obtenemos el siguiente balance: ● La cuenta de accionistas disminuye a razón de la disminución de las Utilidades Netas mensuales. Para este caso se considera 100% de reparto de utilidades para los accionistas. Como se puede observar, existe un desfase en la diferencia de los pasivos + patrimonio activos desde abril hasta diciembre. Por lo tanto, se propone realizar un financiamiento en estos meses para poder mantener el balance y cubrir el efectivo necesario. Por lo tanto, obtenemos un nuevo balance incluyendo el monto del préstamo en la cuenta documentos por pagar al banco. Comprobando la viabilidad de este financiamiento podemos contar con un Estado de Resultados con márgenes positivos desde el mes de agosto en adelante. 6. Conclusiones: ● ● ● ● La empresa consigue mayores beneficios con la producción uniforme que con la producción estacional. El hecho de que la producción sea ordenada y constante permite planificar mejor los recursos productivos. Los márgenes económicos y los beneficios aumentan, pero la toma de decisión de si este sistema es adecuado dependerá de la capacidad que tenga la empresa de conseguir los fondos que precisa para su ciclo de producción a corto plazo. En el análisis cuantitativo se compararon cifras de cada tipo de producción planteada, evidenciando que en la producción uniforme se obtendría mayores beneficios netos, productos de una importante reducción de gastos como las primas por horas extraordinarias y, costo de ventas. Así como también la reducción de la depreciación de las máquinas y mejoras operativas. Ello fue analizado a través de los estados financieros y los 4 ratios más importantes para nuestro análisis. Se propone que la empresa pida financiamiento para aquellos meses donde necesita capital mínimo y para que cuadre el balance. TEMA DEL TRABAJO: Impacto del factoring en empresas proveedoras de compañías mineras El objetivo del trabajo es mostrar la implementación del "factoring" con los proveedores de una empresa minera dedicada a la explotación de cobre , con la finalidad de ofrecer una mejor alternativa de financiamiento. El principal problema que debe enfrentar la industria del sector minero hoy, es la constante necesidad de los proveedores del rubro por capital de trabajo para desarrollar sus servicios. Los extensos plazos de aprobación y cancelación de sus trabajos entregados (Hasta 120 días), generan desfases constantes de flujos de caja debilitando financieramente a los proveedores del sector. Partimos del marco legal de esta ley y tenemos que: 1) El 23 de julio de 2015, aprueban el reglamento de Factoring, Descuento y Empresas de Factoring 2) El 17 de setiembre de 2021, el Ministerio de Economía y Finanzas publicó un reglamento donde se implementa medidas para mejorar la operatividad de la conformidad y registro de las facturas electrónicas y reducen los plazos, con el único objetivo de que el factoring se convierta en una herramienta de financiamiento alternativo para la mype. Antes el proceso de cobrar una factura era de 2 a 3 años. Las ventajas de esta herramienta en este tipo de empresas son ventajas traducidas en la liquidez, disminución considerable en el periodo promedio de cobro y una notable creación de valor para las empresas y crecimiento en las ventas. El análisis se realizará en proveedores que han vendido facturas y otras no y 1 empresa compradora de facturas. Comparando la estructura actual de financiamiento mediante el factoring mediante análisis de creación de valor y ratios financieros. Los aspectos que tomaremos en cuenta para el trabajo es: ● averiguar los motivos por las cuales estas empresas prefieren el factoring antes que otra alternativa de financiamiento, comparando el factoring con otras alternativas ● la accesibilidad que tienen las empresas mineras al factoring y los límites de esta alternativa ● y en general análisis cuantitativo y estadístico de sus estados financieros y de los intereses moratorios que estaban generando, para así luego hallar alternativas viables de factoring que logren mejorar la salud financiera de la empresa.