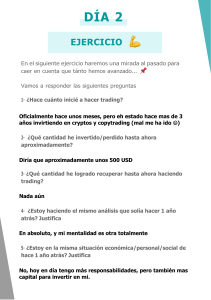

online trading GUÍAS 01 TÉCNICAS DE TRADING únete a nuestros grupos de analistas y clientes más que un broker online online trading Análisis Técnico con los mejores epecialistas Servicio personalizado Formación las 24 horas Opera desde donde quieras Seminarios con los Mejores Profesionales APRENDE TRADING, HACIENDO TRADING con PABLO GIL TR ADE R IN STITU C I O N AL Fue director del departamento de análisis técnico del Banco Santander Socio fundador de BBVA&Partners Alternative Investments Gestor de “Hedge Funds” de más de 500 millones de euros ¡Apúnta YA! te www.xt b . e s Llámanos +34 91 5706705 La operativa con CFD´s conlleva un alto nivel de riesgo y requiere una continua vigilancia de su inversión. X-Trade Brokers está incrito en el registro de la CNMV con el nº40. GUÍAS EDITOR Alejandro de Luis COMITÉ DIRECTIVO Elimelech Duarte, Alejandro de Luis RoTuRAS DE RANGo Y TÁCTICAS DE TRADING 06 ADMINISTRACIÓN Keneth Duvan Alarcón INTÉRPRETE Diana Helene Castillo TRADUCCIÓN Alberto Muñoz Cabanes EDICIÓN Editorial Hispafinanzas MAQUETA Luis Benito Grande SISTEmA DE TRADING No TENDENCIAl DE muY CoRTo plAzo mEDIANTE RSI Y ADX 13 © Editorial Hispafinanzas All rights reserved www.hispafinanzas.es El trading y la operativa en bolsa conlleva un alto riesgo y por tanto podría no ser adecuado para todo tipo de inversores. El objetivo de este magazine es proporcionar al lector herramientas e información que contribuyan a su formación para comprender los mercados financieros. Sin embargo, los análsis, opiniones, estrategias y cualquier tipo de información contenida en este magazín es ofrecida como información general y no constituye en ningún caso algún tipo de sugerencia o asesoramiento financiero. Hispatrading Guías se exime de cualquier responsabilidad por pérdidas o perjuicios causados en las inversiones que realice el lector por el uso de la información o contenidos aquí ofrecidos. Así mismo la editorial de este magazín no asume responsabilidad por las opiniones o información emitidas por los colaboradores, anunciantes y demás personas que utilicen este medio para emitir sus opiniones. Hispatrading© es una Marca Registrada y los contenidos de Hispatrading Guías son exclusivos. Quedan reservados todos los derechos. Queda rigurosamente prohibido reproducir, almacenar o transmitir alguna parte de esta publicación, cualquiera que sea el medio empleado (electrónico, mecánico, fotocopia, grabación, etc.), sin autorización escrita de los titulares del copyright bajo las sanciones establecidas en las leyes españolas e internacionales sobre copyright. SUSCRÍBASE GRATIS: w w w. h i s p a t r a d i n g . C O M DoS pATRoNES DE loS quE NuNCA hA oíDo hAblAR: ThRowbACkS Y pullbACkS 19 opERANDo CoN El pATRóN TwEEzER 22 ABRE TU CUENTA GRATIS PLATAFORMAS DE INVERSIÓN xStation Una plataforma de Trading completamente nueva Personalízala al máximo para hacer que tu experiencia sea única desde cualquier dispositivo ¡Operativa en tiempo real desde tu Tablet! Proporciona acceso a toda tu operativa de trading online (basada en la plataforma xStation) disponible en AppStore y Google Play xTab xMobile ¡Los Mercados Financieros en tu mano! Operativa a tiempo real cuando lo necesites (basada en la plataforma xStation) disponible en AppStore y Google Play iOS iOS Android Android Análisis técnico profesional a tu alcance º Implementación de indicadores técnicos externos º Sistemas Automáticos de Trading º Opera en Divisas, Materias Primas e Índices ¡Opera en Forex con la aplicación de móvil para iOs y Android de MetaTrader! MetaTrader Mobile La operativa a través de dispositivo móvil te permite gestionar tus cuentas con total comodidad, sin perder nunca de vista tus inversiones. Una herramienta imprescindible iOS w w w. x t b . e s cualquier duda llámanos al Android +34 91 5706705 La opera tiva c o n C FD´ s c o nl l e v a un a lto nive l de rie sgo y requiere una co ntinua vigilanc ia de s u inversión. X-Trade Bro kers está inc rito en el regis tro de la C NMV co n el nº 40. GUÍA DE TÉCNICAS DE TRADING TÉCNICAS DE TRADING pRoFESIoNAl pARA No pRoFESIoNAlES u no de los errores más comunes, de aquellos que acceden al mercado por primera vez, es intentar realizar una operación sin tener un plan deinido. Como sabemos, un plan completo de trading abarca varios aspectos que serán imprescindibles para alcanzar unos resultados consistentes. Tal y como popularizó el conocido Alexander Elder, todo plan debe incluir las llamadas tres M: Mind (mente), Money (gestión del dinero) y Method (Una técnica especíica de trading). Quien no incluya estos tres pilares en su operativa estará condenado al fracaso. No obstante, a pesar de que estos tres pilares son fundamentales, obviamente habrá uno de ellos que sostenga todo nuestro plan de trading: un sistema de trading con esperanza matemática positiva. Si no tenemos una buena metodología de nada servirá que gestionemos de una forma eiciente el riesgo o que no caigamos en las trampas de los sesgos mentales que puedan hacernos cometer errores fatales. Te presentamos algunas metodologías utilizadas por traders profesionales, listas para usarse o poder utilizar algunos de sus conceptos para incorporarlos a técnicas que ya estés utilizando. 5 GUÍA DE TÉCNICAS DE TRADING RoTuRAS DE RANGo Y TÁCTICAS DE TRADING El análisis de roturas de rangos es una de las técnicas más utilizadas en trading y su conocimiento puede ayudar al trader a ampliar su espectro de interpretación del mercado. POR GONçALO MOREIRA l as roturas de los rangos de trading son uno de los movimientos de precios más respetados por todos los analistas técnicos. Los seguidores de tendencia los adoran y los swing traders de corto plazo que basan sus decisiones en situaciones de sobrecompra y sobreventa se ponen ansiosos ante su aparición; los libros de análisis técnico tiene una sección especial dedicada a las roturas de rango y casi todos los métodos de negociación incorporan una estrategia para ellos. En este artículo revisaré brevemente la estrategia de rotura clásica y trataremos la Habit Force que subyace en las falsas roturas. En la secuencia hablaremos de las tácticas CWTW y de Contraataque. RANGoS DE TRADING 6 REpASo Y TÁCTICAS ClÁSICAS En la igura 1 se puede ver cómo es un rango de trading clásico. Como su nombre indica, un rango de trading es una franja deinida por dos líneas horizontales (una línea de resistencia y una línea de soporte), que abarca los valores de los precios (en negro) de un activo negociable a lo largo de un período de tiempo. Los rangos de trading se consideran períodos de acumulación de energía. Cuando el precio inalmente rompe el rango, la energía acumulada se desata resultando en un movimiento de precios signiicativo en la dirección de la rotura. GUÍA DE TÉCNICAS DE TRADING Figura 1. Rango de trading clásico. La estrategia básica frente a los mercados laterales es esperar hasta que se produce una rotura y tomar una posición en la dirección de la rotura. Sin embargo, existe un número de operadores a corto plazo que tratan de beneiciarse de las oscilaciones de los precios dentro del rango de cotización mediante la compra cerca del soporte y la venta cerca de la resistencia. Esta última táctica satisface la necesidad de acción de los swing traders y tiene una ventaja principal: los profundos niveles de compra y venta. Sin embargo, hay un debate entre los seguidores de tendencias y los swing traders de corto plazo acerca de si el trading dentro de un rango de precios ofrece una ventaja signiicativa. Algunos de los inconvenientes habituales atribuidos a negociación dentro del rango de precios son: Cuando el rango se hace claramente visible por más y más traders, suele ser el momento de cortar ya que atrapar un movimiento rentable dentro del rango requiere una dosis de falta de interés. La amplitud del rango no es suiciente para compensar la relación riesgo/beneicio (incluyendo comisiones) y, dado que el tiempo es dinero, el tiempo empleado para el seguimiento de los giros de los precios dentro del rango resta gran parte del beneicio esperado. Los fundamentales parecen no desempeñar ningún papel en las oscilaciones de los precios dentro de los rangos de trading por lo que los traders de rangos se basan únicamente en el aspecto técnico. Por otro lado, los operadores que basan sus posiciones en roturas de rangos a menudo se enfrentan a las frustrantes “falsas roturas”. En una “falsa rotura” el precio sale del rango de trading (a veces acompañada de volumen importante), pero no para iniciar una tendencia en la dirección de la rotura. En la igura 2 se puede ver cómo es una falsa rotura al alza típica. El precio (en negro) sale del rango y engaña a los traders para tomar una posición larga con un stop en la línea de resistencia anterior previa del rango. El precio entonces se gira y vuelve a la línea de resistencia, se para por un tiempo y luego vuelve a entrar en el rango activando las órdenes de stop loss. Figura 2. Típica falsa rotura. El pRINCIpIo hF Los seres humanos generalmente son reacios a cambiar sus hábitos y lo mismo parece suceder en el caso de los mercados (los seres humanos en realidad mueven los mercados). En adelante me referiré a la tendencia de los mercados a mantener sus “hábitos” utilizando el término “fuerza del hábito” o “habit force” (abreviado HF). El principio HF airma que los mercados incorporan una tendencia para mantener sus “hábitos”. Uno de los principios fundamentales de Dow sobre la continuación de tendencia (una tendencia está activa hasta que se agote) es un tipo de HF. La tendencia del precio a retroceder en la gran mayoría de las tendencias es también un tipo de HF ya que los retrocesos muestran que el precio se resiste a cambiar de valor y trata de volver a su estado anterior. RETRoCESoS Y El pRINCIpIo hF uN ENFoquE FIloSóFICo La gran mayoría de las roturas van acompañadas de retrocesos. El retroceso se forma cuando el precio intenta volver a entrar en el rango después de una rotura y este es otro tipo de HF ya que el precio en realidad trata de seguir sus movimientos oscilatorios dentro del rango. En la igura 3 se muestra el caso de una rotura ascendente acompañada de un retroceso. Desde el punto A al punto C, el precio tiene el hábito de estar dentro del rango deinido por el soporte azul y las líneas de resistencia rojas (hábito de medio plazo). Desde el punto B al punto C el precio está bajo el efecto de la tendencia alcista de corto plazo (hábito de corto plazo). Tan pronto como el precio alcanza el nivel de resistencia dos fuerzas se aplican sobre él. La fuerza de corto plazo trata de hacer pasar el precio por encima de la resistencia y la fuerza de medio plazo intenta enviar el precio de nuevo a la línea de soporte azul. En este punto, considerando el viejo refrán que dice “Cuanto más tiempo se mantiene el hábito, más dif ícil es superarlo”, podríamos esperar que el hábito de medio plazo venza al de corto plazo En otras palabras, incluso si el precio pasa por encima de la 7 GUÍA DE TÉCNICAS DE TRADING Figura 3. Ejemplo de rotura ascendente. Figura 4. Táctica GWTW. resistencia (punto D), lo más probable es que vuelva dentro del rango en lugar de seguir hacia arriba y esto es cierto cuando se enfrenta a un caso como el que se muestra en la igura 3. adelante en este artículo. Ryan sin embargo no es partidario de la tác- Si usted se pregunta: “... entonces ¿por qué tantos analistas técnicos tratan de entrar en una acción tan pronto se produce una rotura al alza?” La respuesta es simple: si una rotura resulta ser válida y se inicia una tendencia en la dirección de la rotura, esta tendencia suele ser muy poderosa. Los analistas técnicos tratan de entrar en la tendencia cuanto antes y obtener tanto beneicio como sea posible, pero que al mismo tiempo toman rígidas precauciones usando stops ajustados que ejecutan sin dilación. Esto es evidente en el enfoque de David Ryan a las roturas que se analiza en el siguiente párrafo. El ENFoquE DEl mAGo En su libro Market Wizards, Interviews With Top Traders Jack D. Schwager reproduce la entrevista realizada a David Ryan, el cual utiliza muchas ideas del método de selección de valores de William O’Neil, que se basa en “la compra de fuerza” (es decir, la compra de las acciones con mejor comportamiento tanto desde un punto de vista técnico como fundamental). Según Schwager, el enfoque de Ryan sobre las roturas al alza es comprar una acción tan pronto como esté rompiendo un rango de largo plazo y al mismo tiempo poner una orden de stop loss en la parte superior del rango. Como dice Ryan en el libro de Schwager: “Si la acción vuelve a entrar en el rango, tengo la regla de cortar al menos el 50 por ciento de la posición. Con frecuencia, cuando una acción entra de nuevo en el rango, vuelve al extremo inferior del rango”. Incluso si el enfoque de Ryan es “comprar fuerza” (por lo tanto la compra de acciones prometedoras y saludables), es obvio que respeta el principio HF y no se basa en la premisa de que una rotura al alza necesariamente implica una tendencia alcista fuerte. Por otro lado, un análisis más detallado de las palabras de Ryan nos lleva a la táctica de Contraataque. Si cuando una acción vuelve a entrar en el rango, con frecuencia vuelve a su extremo inferior, entonces puede ser una buena idea para los operadores a corto plazo tomar una posición corta en el momento en el que las acciones vuelven a entrar en el rango tras la rotura. Trataremos la táctica de Contraataque más 8 tica de Contraataque y creo que lo hace no sólo porque se centra en las tendencias más largas y rentables, sino también porque su rígido CANSLIM está orientado al proceso de selección para identiicar los valores que cumplen los criterios para una fuerte tendencia alcista por lo que abrir una posición corta en una acción fuerte sería muy peligroso. RETRoCESoS Y El pRINCIpIo hF uNA ApRoXImACIóN EmpíRICA Una de las razones principales que explican la preferencia de David Ryan (y casi todos los analistas técnicos) por las roturas al alza es que después de la rotura de un rango de largo plazo no hay una resistencia importante por encima del precio. En otras palabras, todos los que han comprado dentro del rango se encuentran con las ganancias y la acción no se encuentra bajo presión de venta. Esto es cierto en la mayoría de los casos, especialmente cuando la rotura se produce después de un rango de negociación muy largo (varios meses o años), pero la frecuencia de retrocesos después de las roturas demuestra que en realidad hay una presión vendedora después de la rotura por parte de todos los que estaban “atrapados” en el valor durante el desarrollo del rango, encontrando inalmente la oportunidad de salir a un precio muy favorable. Sólo cuando esta presión de venta se agote, el precio será capaz de seguir subiendo. GUÍA DE TÉCNICAS DE TRADING Figura 5. Rotura al alza. lA TÁCTICA Go wITh ThE wINNER (GwTw) EN lAS RoTuRAS AlCISTAS Dado que en los retrocesos se produce una batalla entre un hábito de corto plazo con uno de más largo plazo, un enfoque conservador sería esperar y ver quién será el ganador antes de actuar. ¿Cómo puede saber quién ha ganado? En los casos de rotura al alza, sólo hay que buscar que el precio supere la barra de rotura después de haber retrocedido. En la igura 4, el mejor momento para tomar una posición larga no es ni en A, ni en B o C, sino en D. En D está claro que la fuerza de hábito, que ha sido la responsable de enviar el precio de B a C no es más fuerte que la fuerza de hábito que pretende que el precio suba. Este tipo de acción de trading (en adelante denominada GWTW) es por supuesto más conservadora que la del que sigue el precio tan pronto como la rotura se lleva a cabo. La principal ventaja de GWTW es la adaptación a las condiciones del mercado en el momento adecuado. Además, si se ija un stop de pérdidas en la resistencia del rango anterior (línea roja horizontal en la igura 4), la relación riesgo/beneicio es considerablemente más alta para los casos en los que el segmento BC (ver igura 4) no es lo suicientemente alto. lA SEÑAl DE ADVERTENCIA ¿Hay señales de precios que puede advertir de una posible rotura? La respuesta es sí en la mayoría de los casos. Muchas roturas alcistas suelen tener lugar después de un fallo del precio para llegar cerca del nivel de soporte del rango. Dentro de un rango, el precio tiende (por deinición) a pasar del mínimo del rango a la parte superior del mismo. Un fallo en el precio para llegar a la parte inferior del rango indica su tendencia a cambiar este hábito. En la igura 5 se puede ver un caso emblemático de una rotura al alza. El precio oscila dentro de un rango y de forma secuencial toca las líneas rojas y azules que deinen el rango. Después de alcanzar un máximo local en el punto A el precio baja hasta el punto B, que está muy por encima del nivel de soporte (línea horizontal azul), pero es inferior a la línea media del rango. En la secuencia, el precio avanza con fuerza (punto C) y luego rompe el nivel de resistencia (línea horizontal roja). La señal de advertencia se da en el punto C. La estrategia GWTW es capaz de ahorrarnos el caso frustrante en el que el precio retrocede y vuelve a entrar en el rango (punto D), activando así los stops. Incluso si el precio vuelve al rango aún hay esperanza para una posición larga rentable si el precio no alcanza el nivel de soporte del rango (punto E) y con mayor probabilidad si el precio no cae por debajo del nivel del punto B. La señal de compra se da en el punto F, donde el precio supera a la rotura inicial con un stop de pérdidas en el máximo del rango. Obsérvese que el ejemplo de la igura 5 es el caso general. Muchas veces el precio no bajará hasta el punto E después de la rotura y rápidamente pasará del punto D al punto F. Además, a pesar de que en la igura 5 se muestra un retroceso, la señal de advertencia es generalmente un indicio signiicativo de que un retroceso puede que no se forme y es uno de los casos en los que puede valer la pena entrar en la rotura, especialmente si en ella se rompen máximos históricos. En pocas palabras, cuando esté considerando entrar en una rotura sin esperar a un retroceso, compruebe si se ha producido ya una señal de advertencia ya que ello aumentará las probabilidades a su favor. lA TÁCTICA DE CoNTRAATAquE Los rangos que no están bien deinidos (es decir, los rangos cuyo soporte/resistencia no están claramente deinidos) son más propensos a producir falsas roturas ya que la propia rotura es dif ícil de deinir y ver. En estos casos los operadores a corto plazo pueden obtener beneicios mediante la táctica de Contraataque. Para esta táctica, los límites de soporte/resistencia del rango (que se utilizan para proporcionar señales de rotura) deben estar deinidos de tal forma que la zona contenga a la gran mayoría de los precios y deje fuera sólo exageraciones muy breves (picos, etc.) Si el precio vuelve a entrar en el rango después de una rotura al alza, se activa una señal de venta con un stop de pérdidas en el máximo marcado tras la rotura, situando el primer objetivo en la primera mitad del rango de cotización (y el siguiente objetivo en el mínimo del rango). La táctica de Contraataque también se puede aplicar en rangos bien deinidos. La lógica detrás de esto es que muchos técnicos utilizarán la resistencia del rango como stop de pérdidas cuando adoptan posiciones largas en la rotura, así cuando el precio vuelva a entrar con claridad el rango, una cascada de órdenes stop-loss se activarán dando como resultado una bajada del precio. 9 GUÍA DE TÉCNICAS DE TRADING Hay algunas cosas que debemos tener en cuenta respecto a la táctica de Contraataque. En primer lugar, la relación riesgo/beneicio es de extrema importancia. El rango debe ser lo suicientemente amplio como para compensar el riesgo asociado, el cual viene deinido por el nivel de stop loss. En segundo lugar, sería prudente utilizar un iltro adecuado para determinar si la vuelta del precio dentro del rango es aceptable y esto es porque después de una rotura hay traders que esperan un retroceso y colocan sus órdenes de compra en el nivel de resistencia del rango. En tercer lugar, no debe haber ninguna señal de advertencia antes de la rotura. AlGuNoS EJEmploS Aunque hemos visto las tácticas GWTW y de Contraataque para roturas al alza también se puede aplicar en roturas a la baja con las conversiones correspondientes. Figura 6. Gráfico diario de Applied Materials (NDX). En la igura 6 se presenta el gráico diario de Applied Materials (NDX). Las líneas horizontales azules y rojas deinen un rango. Los puntos A, B, C y D indican falsas roturas y las lechas azules indican los posibles puntos de entrada para la táctica de Contraataque. Los segmentos horizontales verdes muestran niveles preferentes de stop loss. Un ejemplo similar se muestra en la igura 7, esta vez con el gráico diario de Linear Technology (NDX). Las señales de Contraataque (lechas azules) después de los puntos B y C son claras (los segmentos de línea horizontal de color verde muestran los stops de pérdidas). Una señal de venta se muestra tras el punto A con un signo de interrogación encima de ella para demostrar que basarse únicamente en la información del gráico con esta señal de Contraataque es muy arriesgado. La razón de esto es la señal de advertencia en A. (Obsérvese el movimiento del precio desde el punto X al punto A y el mínimo en Y) En la igura 8 el gráico diario de Shering (DAX) se muestra. Puede observarse un amplio rango no tan bien deinido, que duró más de tres años. Los niveles de resistencia y soporte para este rango no son muy claros y por eso se presentan como bandas de color rojo y azul, respectivamente (observe que los límites superior e inferior de la franja roja se deinen por los datos de precios anteriores al inal del año 1995). Dado que el precio bajó desde el punto A al punto B y luego avanzó de nuevo y entró en la franja roja, se considera que hay una señal de advertencia en el punto C porque B está por encima de la franja azul 10 Figura 7. Gráfico diario de Linear Technology (NDX). Figura 8. Gráfico diario de Shering (DAX). GUÍA DE TÉCNICAS DE TRADING Figura 9. Gráfico diario de Deutsche Böerse N (DAX). El precio penetra el límite superior de la franja roja, llega al punto D, se aleja de la banda roja y luego avanza otra vez a nuevos máximos. De acuerdo con la táctica GWTW se generó una señal de compra cuando el precio alcanzó el punto D con un stop de pérdidas en el máximo de la franja roja. técnicos o el volumen, porque mi intención era centrarme sólo en El ejemplo último gráico se muestra en la igura 9, donde se puede ver el gráico diario de Deutsche Böerse N (DAX). Este ejemplo se ha elegido para demostrar que cuando una señal de advertencia está presente (véase el punto B), una rotura puede que no sea seguida por un retroceso. En general, las roturas al alza de rangos de muy largo plazo (y preferiblemente estrechos) después de una señal de advertencia y bajo condiciones alcistas para el mercado en general no suelen realizar retrocesos. la ayuda del volumen. Mi enfoque de los picos de volumen (aunque EpíloGo Las roturas pueden ser muy rentables cuando una táctica de negociación adecuada se aplica. En este artículo he intentado presentar dos métodos de hacer frente a las roturas: el GWTW y el de Contraataque. A pesar de que no se han dado reglas rígidas de negociación de estos métodos, creo que mi artículo le puede ayudar en su trading y en su análisis. Elegí no hacer referencia al concepto de los indicadores los movimientos de precios. Sin embargo, creo que los métodos que aquí se presentan no están completos del todo si no se cuenta con controvertida para muchos analistas), que suelen acompañar a las roturas, se presenta en mi artículo titulado “Spike Up he Volume”, que fue publicado en el número de junio de 2005 de la revista Technical Analysis of Stocks & Commodities. El artículo complementa los dos métodos que aquí se presentan. El análisis de velas también puede resultar de gran ayuda tanto para ambas tácticas. Le recomiendo el libro de Steve Nison Japanese Candlestick Charting Techniques si está interesado en el aprendizaje de los patrones de velas. 11 t re .pro w w w.x s t ore.p r o / e s Bienvenido a nuestra innovadora plataforma de comercio online ¿TRADER? Encuentra la aplicación que necesitas o un programador que la desarrolle para tí ¿Desarrollador? Encuentra operadores que buscan tus servicios o programa aplicaciones para venderlas en nuestra tienda Nuevas y potentes herramientas de trading MÁS INFORMACIÓN Alertas de Mercados Gráficos e Indicadores Tr a d i n g Automático Tr a d i n g e n Cuentas Múltiples Móvil Estas marcas ya confían en xStore GUÍA DE TÉCNICAS DE TRADING SISTEmA DE TRADING No TENDENCIAl DE muY CoRTo plAzo mEDIANTE RSI Y ADX Se definirá, analizará y BackTesteará un sencillo sistema de trading para fases no tendenciales de mercado mediante el oscilador RSI y el ADX POR JOSÉ ANTONIO GONzáLEz IBáñEz A la hora de conigurar un sistema de trading ganador y consistente en el tiempo, esto es, que nos devuelva una rentabilidad aceptable sin que tengamos que modiicarlo o prescindir de él al poco tiempo, es inevitable pensar en los sistemas que operan en favor de la tendencia principal (sistemas tendenciales), pues entendemos que son los más seguros y iables y es por lo que los norteamericanos dicen: “he trend is your friend” (La tendencia es tu amiga). De lo anterior se deriva que utilizar sistemas que operan en contra de la tendencia principal (sistemas contratendenciales) de manera continuada y/o duradera en el tiempo no es una práctica recomendable, más allá del aprovechamiento de un movimiento correctivo que nos ayude a ganarle al mercado un extra de rentabilidad puntual y, siempre con un seguimiento continuado de la estrategia, puesto que operan en contra del escenario dominante, del escenario técnico ya conirmado y, por ende, opera bajo un movimiento con poco grado de probabilidad de éxito y elevada varianza, o lo que es equivalente, elevado riesgo. Ahora bien, todo aquél que haya participado en un mercado secundario o haya analizado un chart de cualquier activo cotizado se habrá percatado que, el mercado no siempre evoluciona de manera tendencial, ya sea ésta alcista o bajista, de hecho, hay una cantidad ingente de activos que, por diversos motivos, cotizan sin tendencia deinida durante un determinado marco temporal y, no por este motivo deben ser activos catalogados como no apto para trading. Las fases laterales o de no tendencia pueden atraer rentabilidades atractivas si se construye una estrategia adecuada y se asume el riesgo real de la operativa, pues como es lógico, no asumiremos el mismo capital arriesgado en una ventana de trading alcista bajo un sistema tendencial que en una ventana de trading bajista en una fase lateral, como puede ser un canal. Y f íjense bien que hablo de estrategias de trading, no inversión a medio o largo plazo, pues el objetivo de éste tipo de sistemas seguidores de no tendencia es el de conseguir rentabilidades marginales extras, al igual que en los sistemas contratendenciales, por ese mismo motivo deben ser aplicados de manera rigurosa y con un exhaustivo estudio previo de Money Management y Risk Management individualizado para cada cartera. Deben grabar lo siguiente en su mente a fuego si no quieren volatilizar su cartera en poco tiempo: Cualquier sistema de trading que no sea tendencial debe ser aplicado puntualmente, con rigor y con un seguimiento continuado extraordinario de las posiciones abiertas. Bien, creo que queda claro que el método de especulación que se estudiará a continuación, al ser de naturaleza no tendencial, su exposición y duración en el tiempo no debe ser elevado y que la esencia del mismo es la de poder “rascar” esa rentabilidad extra al mercado. Entramos por tanto de lleno en el conjunto de reglas que conigurarán el sistema de trading: CARACTERíSTICAS DEl SISTEmA Es un método de especulación bursátil que encuentra su mejor comportamiento en timeframes superiores a partir de las 4 horas, siendo recordable su aplicación en gráicos diario. CoNFIGuRACIóN DEl SISTEmA Para la construcción de nuestro sencillísimo sistema de especulación necesitaremos principalmente dos indicadores que son, por un lado, el indicador ADX de 7 periodos, cuyo principal objetivo es determinarnos si el activo bajo estudio se encuentra bajo tendencia deinida o no y, por otro lado, el oscilador RSI de 14 periodos, cuya principal misión es la de ofrecernos activos que estén desenvolviendo un movimiento que creemos que podemos aprovechar. REGlAS DEl SISTEmAS 1. SEÑAlES DE ENTRADAS 13 GUÍA DE TÉCNICAS DE TRADING Nuestro sistema bajo estudio nos aportará una señal de entrada en largo (estrategia alcista) cuando, en primer lugar, el indicador ADX(14) se encuentra por debajo de los 25 puntos, zona en la que teóricamente entendemos que el activo no se encuentra desplegando un movimiento tendencial al más estricto corto plazo (días). Por su parte, el RSI(14) tiene que haber superado la zona de los 30 puntos o, lo que es lo mismo, salir de la zona de sobreventa acumulada. Una vez que tanto el ADX y el RSI dibujan las anteriores características cuantitativas, será necesario que la última vela desplegada en el precio, tenga un cuerpo alcista, esto es, que el cierre se encuentre por encima de la apertura. plazo. Por su parte, el oscilador RSI(14) supera en la última sesión la zona de sobreventa acumulada a la vez que el gráico de precios dibuja una vela con cuerpo alcista. Por tanto, la entrada en largo en la apertura de la siguiente vela es una clara oportunidad de trading. La estrategia inversa nos aportará una señal de entrada en corto (estrategia bajista) cuando, en primer lugar, el indicador ADX(14) se Es justo a partir de ese momento en el que abriremos una ventana de trading alcista en la apertura de la siguiente vela o candlestick. La Figura 1 muestra un ejemplo claro de lo que entenderíamos como una señal de entrada inminente en largo. encuentra por debajo de los 25 puntos, zona en la que teóricamente El activo mostrado presenta un ADX(14) en los 17,47 puntos, esto es, por debajo de los 25 puntos que se marcan como límite para entrar en valores que no presentan una tendencia clara al más estricto corto RSI(14) tiene que haber perdido la zona de los 70 puntos o, lo que es entendemos que el activo no se encuentra desplegando un movimiento tendencial al más estricto corto plazo (días). Por su parte, el lo mismo, salir de la zona de sobrecompra acumulada. Figura 1. Gráfico diario de Max Petroleum (MXP). Fuente: EuroStockScreener.com. 14 GUÍA DE TÉCNICAS DE TRADING Una vez que tanto el ADX y el RSI dibujan las anteriores características cuantitativas, será necesario que la última vela desplegada en el precio, tenga un cuerpo bajista, esto es, que el cierre se encuentre por debajo de la apertura. Es justo a partir de ese momento en el que abriremos una ventana de trading bajista en la apertura de la siguiente vela o candlestick. En la Figura 2 se muestra un ejemplo de lo que entenderíamos como una señal de entrada inminente en largo. El activo mostrado presenta un ADX(14) en los 19,14 puntos, esto es, por debajo de los 25 puntos que se marcan como límite para entrar en valores que no presentan una tendencia clara al más estricto corto plazo. Por su parte, el oscilador RSI(14) perfora a la baja, en la última sesión, la zona de sobrecompra acumulada a la vez que el gráico de precios dibuja una vela con cuerpo bajista. Por tanto, la entrada en corto en la apertura de la siguiente vela es una clara oportunidad de trading. 2. SEÑAlES DE SAlIDAS A continuación se detallan las condiciones necesarias para que, una vez la estrategia esté abierta, conocer cuándo debemos cerrar posiciones, tanto si la evolución del precio juega en nuestra contra como si la evolución de nuestro activo juega a nuestro favor: La Figura 3 muestra el stop por defecto que se emplea en nuestro sistema bajo estudio si nuestras posiciones evolucionan a nuestro favor en una estrategia larga (alcista). Saldremos en la apertura de la siguiente vela una vez que el RSI(14) perfora a la baja la zona de sobrecompra, esto es, el nivel de los 70 puntos de arriba hacia abajo. Para una estrategia bajista actuamos de manera totalmente inversa, es decir, cuando el oscilador RSI(14) cruce al alza el nivel de los 30 puntos que delimita la zona de sobreventa acumulada. En este punto es preciso resaltar que le podemos añadir un stop proit parcial del porcentaje que deseemos, recomendable del 50% de la posición, para ir guardando esos “pips” en nuestro saco. Figura 2. Gráfico diario de Manitou (MTU). Fuente: EuroStockScreener.com. 15 GUÍA DE TÉCNICAS DE TRADING Figura 3. Gráfico diario de Leni Gas & Oil (LGO). Fuente: EuroStockScreener.com. Por otro lado, si la evolución de nuestro activo no es la que a priori esperábamos, saldremos completamente de nuestra estrategia una vez el activo vuelva a perforar a la baja el nivel de los 30 puntos en el RSI(14) dentro de una estrategia alcista, o supere al alza los 70 puntos en el RSI(14) bajo una estrategia bajista. Al igual que aplicábamos un stop proit a los beneicios, es obligatorio conigurar un stop loss a nuestras operativas, máxime, si éstas atienden a métodos no tendenciales. Éste puede ser de dos tipos, absoluto o relativo: Si es absoluto, deberemos introducir nuestro nuestro stop por debajo del mínimo de la vela que conirma el último movimiento al alza si estamos bajo una estrategia alcista o, viceversa, en la parte más alta de la vela que conirma el movimiento bajista si operamos en corto. Se recomienda que el capital arriesgado en la operativa no supere, en ningún caso, el 2% del capital en cartera entre todas las operaciones simultáneas abiertas. Además, tampoco es recordable utilizar dicho método de trading de manera exclusiva, pues no podemos estar operando activos sin tendencia como norma, no es el objetivo del presente análisis como se ha comentado al inicio. 16 bACkTESTING 1.RESulTADoS DEl SISTEmA A continuación se muestra una tabla con los principales ratios que nos arroja el sistema bajo estudio. Antes de continuar, es necesario poner sobre la mesa que el objetivo de análisis de BackTesting que se va a desarrollar atiende a una exposición a modo de ejemplo sobre una primera aproximación del mismo. Por tanto, dicho sistema debería ser revisado individualmente por cada inversor según sus preferencias y ajustado a periodos de tiempo mayores en programas cuyo in único es el estudio exhaustivo de los estudios en el pasado. Por último, indicar que el estudio del BackTesting se ha realizado sobre todos los mercados y activos que componen los principales mercados europeos, esto es, EURONEXT, LSE, DAX y MCE. Se comenzó a operar con una cartera hipotética de 50.000€ y, tras dos años aplicando este sistema de especulación, se habría obtenido GUÍA DE TÉCNICAS DE TRADING Figura 4. Ratios del Sistema. Fuente: EuroStockScreener.com. Figura 5. Informe de BackTesting. Fuente: EuroStockScreener.com. 17 GUÍA DE TÉCNICAS DE TRADING un montante bruto de 58.191,15€, lo que supone un 16,38% de rentabilidad. Es importante destacar el bajo porcentaje de operaciones ganadoras (11%) que, no obstante, el buen ratio ganancia/pérdida del 9.41 nos indica que, pese al altísimo número de operaciones perdedoras (89%), ganaremos 9,41€ por cada € invertido bajo el sistema bajo estudio. Esto es así por la rapidez en cortar las operaciones perdedoras CoNCluSIóN Se ha presentado un sistema de trading que buscaba patrones laterales o de no tendencia en base a un indicador ADX por debajo de los 25 puntos que nos conirmase así la falta de tendencia deinida. Es el RSI, cuyo cruce al alza de la zona de sobreventa (estrategia alcista) o a la baja de la zona de sobrecompra (estrategia bajista) el que nos determinará la entrada o apertura de posiciones, junto a una vela con cuerpo alcista o bajista según proceda. y el mantenimiento de las operaciones que nos están aportando beneicios gracias al Risk Management y Money Management aplicados en la coniguración de sistema presentado. Presenta un DrawDown, del 10,81%, que se presume idóneo por la naturaleza del sistema, y por tener una continuidad alcista a largo plazo la evolución de nuestro capital en cartera. 2. INFoRmE DEl bACkTESTING En la Figura 5 observamos el informe del estudio en el pasado que nos aporta, de manera muy gráica, los resultados obtenidos en el mismo así como la evolución durante el periodo de estudio del capital obtenido, cuya evolución presenta una iable conducta. Destaca el reducido número de operaciones (546) en 2 años, lo que supone una media aproximada de una única operación por día de cotización, siendo el importe por operativa, como máximo, de 5.000€ hasta que el capital de 50.000€ se encuentre al 100% invertido en hasta un máximo de 50 operaciones simultáneas abiertas. El Sistema presenta un 11% de las operaciones con beneicio (60) y un 89% de operaciones perdedoras (485). El principal motivo del alto número de operaciones con pocos beneicios pero una rentabilidad positiva a largo plazo es la de mantener abiertas las operaciones que evolucionan a nuestro favor ya que, recordemos, una de las condiciones de salida era el RSI saliera de la zona opuesta de la que salió en la entrada y eso, se traduce en beneicio para nuestra cartera. Ésta condición de salida representa un 4,8% de las señales de cierre de posiciones abiertas, por lo que gracias a este iltro de salida, hemos limitado de manera muy notable nuestras pérdidas, puesto que cortamos de raíz las posibles señales en falso. 18 Tras su sencilla metodología y coniguración del BackTesting, hemos logrado un sistema que nos devuelva un 16,38% de rentabilidad bruta, es decir, sin tener en cuenta ningún tipo de comisiones ni de ajuste por inlación, durante el periodo analizado con un DrawDawn del 10,81% y una evolución de capital positiva a largo plazo. El sistema desarrollado debe aplicarse, lógicamente, exclusivamente en mercados sin tendencia deinida al más estricto corto plazo, además, es recomendable aplicarlo a un timeframe en gráico diarios puesto que, a escalas menores de 4 horas, el sistema devuelva un alto número de señales falsas. Para inalizar, conviene recordar que, el método estudiado se ha presentado a modo de ejemplo y que, en ningún momento, constituye una recomendación para su aplicación en operativa real. GUÍA DE TÉCNICAS DE TRADING DoS pATRoNES DE loS quE NuNCA hA oíDo hAblAR ThRowbACkS Y pullbACkS Los throwbacks y los pullbacks no son nuevos en los mercados de valores, pero si usted no entiende cómo se comporta el precio, podemos tener operaciones perdedoras POR THOMAS N. BULKOwSKI l a Figura 1 muestra un ejemplo de un throwback. El precio forma un triángulo simétrico al chocar con una resistencia destacada por una línea de tendencia descendente y se apoya en la parte inferior del patrón, denotada por una línea de tendencia alcista. Las dos líneas de tendencia convergen en el futuro en el vértice del triángulo. cio de rotura o al patrón gráico, dejando espacio en blanco en la acción de bucle (ver Figura 1). El requisito de espacio en blanco separa a un throwback del comportamiento del precio deslizándose a lo largo de la línea de tendencia. Por último, el precio debe completar el viaje de regreso al punto de rotura en un mes o de lo contrario no es un throwback. El límite de tiempo es arbitrario. Una rotura del triángulo simétrico se produce cuando el precio cierra fuera del límite de la línea de tendencia, no sólo cuando lo perfora. La rotura está señalada como punto A en el gráico. El precio se mueve al alza durante tres días y luego comienza a retroceder, haciendo suelo en B. El bucle completa el retroceso. El precio retrocede al precio de la rotura o al límite de la línea de tendencia, antes de rebotar. ESTADíSTICAS Antes de llegar a las estadísticas, ¿qué debemos buscar en un throwback? Los throwbacks ocurren regularmente después de la rotura de patrones en los gráicos, que son áreas de congestión o movimiento lateral de los precios. Muy a menudo, se producen throwbacks después de una rotura con elevado volumen. El precio se mueve al alza durante varios días antes de girarse y volver al pre- Examiné 26.542 patrones en diversos gráicos y encontré que el 55 por ciento presentaba throwbacks. El precio sube durante un promedio de cinco días después de una rotura antes de que el giro comience. Durante ese tiempo, la ganancia más probable suele ser de entre un seis y un ocho por ciento (este valor se ha obtenido usando una distribución de frecuencias), aunque la 19 GUÍA DE TÉCNICAS DE TRADING Figura 1. Un throwback después de una rotura al alza de un triángulo simétrico. media de ganancia es del nueve por ciento. En el décimo día después de la rotura, en promedio, el precio ha vuelto al punto de partida. Después de eso, en el 70% de los casos, el precio continúa la tendencia alcista. 2. Si usted es un trader hábil, usted puede comprar en la rotura y vender cuando los precios se frenen en máximos varios días más tarde. A continuación, volver a comprar una vez que se reanuda la tendencia al alza tras inalizar el throwback. Hay algunos puntos importantes a recordar aquí. 3. Si usted ve una rotura con un volumen inusualmente alto, de tal forma que el volumen es superior a la media de 30 días, entonces seguramente haya un throwback, ya que este tipo de patrones generalmente se produce tres veces más a menudo después de una rotura con un volumen por encima de la media que después de una con un volumen inferior. 1. No entre en pánico cuando el precio comienza a girar a la baja después de la rotura. Una vez que se completa el throwback, hay elevadas probabilidades de que el movimiento alcista continúe. 4. Por último, no todos los throwbacks terminan en el precio de rotura o en la frontera del patrón gráico. En el treinta por 20 GUÍA DE TÉCNICAS DE TRADING Los resultados muestran que la tasa de pullbacks es del 57 por ciento. Esto signiica que en el 43 por ciento de los casos no se volvió a tocar el límite del patrón gráico o el precio de rotura 30 días después. Si volvió al punto de rotura después de ese periodo de tiempo, no se considera como un pullback. Este es un límite arbitrario, pero generalmente aceptado. Se necesitan cinco días para que el precio alcance el suelo, en promedio, después de la rotura. Durante ese tiempo, la caída es de entre un cuatro y un diez por ciento, distribuida uniformemente, pero el promedio es de una caída del nueve por ciento. Después de eso, comienza la larga lucha para volver al precio de la rotura. Se alcanza el límite del patrón gráico o el precio donde se produjo la rotura diez días después, lo mismo que en un throwback. Después de eso, el precio prosigue con la bajada en el 55% de los casos. Para los traders, tanto los throwbacks como los pullbacks son acontecimientos importantes. Supongamos que entramos cortos en un valor cuando hace suelo el día después de A. Muchos traders novatos tendrán pánico cuando se enfrentan a una tendencia alcista en una posición corta. Sin embargo, con paciencia y un poco de suerte, la tendencia bajista se reanudará y pronto entrará en beneicios de nuevo. En el 45% de los casos no acertaremos pero eso es lo que hace que el trading sea interesante. Figura 2. Un pullback se produce después de una rotura a la baja de un triángulo descendente. ciento de los casos los precios siguen cayendo por debajo del suelo del patrón. pullbACkS Los pullbacks son similares a los throwbacks, ya que se trata del mismo patrón invertido. La Figura 2 muestra un ejemplo, pero esta vez, el precio se desploma a través de la parte inferior de un triángulo descendente de gran tamaño. Un patrón de triángulo descendente muestra una base plana y una resistencia en forma de línea de tendencia con pendiente descendente. La rotura es a la baja en el 64 por ciento de los casos. Podemos ver la rotura en el punto A. El pullback se completa cuando el precio sube hasta B, la parte inferior del triángulo, pero observe lo que sucede. El precio sigue moviéndose al alza, formando inalmente un techo en C antes de caer de nuevo. Copyright © 2008-2011 por homas N. Bulkowski. Todos los derechos reservados. 21 GUÍA DE TÉCNICAS DE TRADING opERANDo CoN El pATRóN TwEEzER El patrón de velas japonesas Tweezer puede llegar a ser una herramienta de gran ayuda para detectar oportunidades de trading POR GARETH BURGESS l as velas japonesas pueden ser dif íciles de descifrar y lleva muchos años de experiencia. Esto es especialmente cierto en el mercado de divisas, ya que este mercado no tiene una apertura y un cierre diario establecido. Esto puede ser un problema para los traders de velas ya que la hora de apertura y cierre del mercado determina el cuerpo real de la vela diaria. Hay varios momentos que pueden ser utilizados, como el cierre de Nueva York a las 10 GMT, la medianoche GMT o el rango del mercado europeo desde las 6.00 am hasta las 10 pm que del mismo modo pueden ser los criterios para algunos traders que han ajustado sus gráicos en base a ellos. La mayor parte de las operaciones entre los bancos europeos, sin embargo, se realizan entre las 8:00 am y las 17:00, por lo que es poco probable que un banco se interese por lo que sucede entre las 22:00 GMT y las 00:00 GMT. El tema, sin embargo, es muy discutible, y también tenemos la cuestión del mercado abierto el domingo por la noche: ¿deberían los traders realmente ignorar esa parte y esperar a la sesión europea del lunes para empezar? Las señales producidas por velas semanales resuelven el problema del marco temporal y también constituyen la base de un excelente análisis gráico que no sólo se puede utilizar para determinar el sentimiento del mercado global, sino también para encontrar excelentes operaciones y oportunidades de inversión. Las señales de las velas, cuando aparecen en ciertos niveles de precios, pueden ser de gran ayuda a los traders. El patrón de vela Tweezer es uno de esos patrones y cuando se presenta se convierte en un patrón muy poderoso señalando algunas oportunidades excelentes, tanto para los traders de corto como de largo plazo. 22 Este tipo de señal de vela es muy fácil de identiicar en un gráico, pero ¿cuál es la mejor manera de incorporarlo dentro de una estrategia? Si pasamos de la escala temporal semanal a la escala diaria y observamos la acción del precio durante la semana tras el patrón Tweezer inicial, el gráico diario ofrece una importante pista que comienza a conirmar la señal semanal, es decir, el punto medio de la vela semanal en el gráico diario es una zona de resistencia o soporte. Un patrón Tweezer alcista, mostrado en la Figura 1, sería una señal para abrir una posición larga. Por lo tanto, buscar niveles de soporte le permitirá planiicar con precisión su posición, lo que también signiica controlar su riesgo. Por supuesto, es posible que se pierda por completo la operación si el mercado no retrocede. Si se tiene en cuenta lo que está sucediendo con el patrón Tweezer, ello le ayudará a entender lo que está sucediendo en el mercado. Aquellos traders que están en el mercado desde la semana anterior están ahora atrapados en posiciones perdedoras ya que el mercado se movió en contra de ellos. El resultado neto será que la mayoría de los traders cerrarán sus posiciones. A aquellos a los que les saltó el stop, estarán esperando para entrar en el mercado de nuevo, pero desde el otro lado. Aquellos que están atrapados en el mercado tratarán de esperar a que el precio llegue a mejores niveles para cortar sus pérdidas. Esto se puede ver muy a menudo cuando el mercado retrocede hacia el punto medio del patrón y después se mueve en la dirección señalada como se puede ver en la Figura 3. En la Figura 3, el resultado neto de la señal de velas semanales es que el mercado inalmente se mueve en la dirección marcada; en este instante el mercado cae con fuerza o se vuelve bajista tras el Tweezer GUÍA DE TÉCNICAS DE TRADING Figura 1. Patrón de velas Tweezer en el gráfico semanal. Figura 2. La acción del precio se mueve a la baja de vuelta a la zona del patrón Tweezer. En algún momento, aparecerá una zona de soporte o resistencia, mientras los operadores comienzan a variar sus posiciones. 23 GUÍA DE TÉCNICAS DE TRADING bajista señalado en el gráico semanal a principios de diciembre de 2010. Existen varias técnicas disponibles para entrar en el mercado. Es simplemente cuestión de encontrar uno que corresponda a su riesgo inanciero y probarlo con datos históricos. El valor real de una gama tan amplia, sin embargo, es mirar los niveles para conirmar el soporte y la resistencia y después esperar a que se produzca la rotura. Dependiendo, por supuesto, de la profundidad del rango y de la relación riesgo/beneicio, podremos gestionar el nivel de stop en consecuencia. Si Vd. utiliza patrones de vela en su trading entonces realmente esperaría que el patrón Tweezer tuviera el efecto deseado en el mercado; en este ejemplo, se puede esperar nuevos descensos. Interesantes, sin embargo, son las operaciones de corto plazo que se detectan dentro del rango del patrón Tweezer semanal. Es cierto que la fuerte rotura en la Figura 3, y el retorno a la línea de tendencia habría sacado a algunos traders de sus posiciones que inicialmente entraron cortos en la línea de tendencia. Pero el rango del patrón Tweezer alcista que se aprecia en el gráico semanal de la Figura 1, de 300 pips, también habría creado el ambiente perfecto para algunas operaciones de corto plazo (véase la Figura 4). Por ejemplo, una posición corta podría iniciarse en el punto medio del patrón (véase el patrón de Tweezer bajista en la Figura 2) o 15 pips por debajo del nivel de rotura marcado en el gráico de corto plazo en la Figura 3, con un stop de pérdidas justo por encima del punto medio. Es evidente que los patrones de gráicos nunca son iguales, pero Teniendo en cuenta que el Tweezer semanal, en este ejemplo, tendrá un punto donde el mercado encontrará un soporte, podemos encontrar otros niveles para conirmar dicho soporte lo que le dará más conianza en la operativa. El resultado neto de esta coniguración no es sólo una buena relación riesgo/beneicio potencial, sino también la capacidad de utilizar las señales de velas diarias y semanales con relativa facilidad. esto le da algunas ideas acerca de cómo jugar con el patrón Tweezer. Figura 3. Muestra la acción del precio, rompiendo a la baja el rango lo que confirma la señal del patrón Tweezer inicial que se detectó en el gráfico diario. 24 GUÍA DE TÉCNICAS DE TRADING Figura 4. Dentro del rango de un Tweezer alcista semanal hay muchas operaciones a corto plazo. Estas áreas de soporte y resistencia se han detectado obteniendo retrocesos de Fibonacci en el gráfico de 180 min. Todo lo que los gráicos de corto plazo hacen es ayudarle a crear un área deinida donde se espera que el mercado pueda encontrar soporte o resistencia antes de continuar a moverse en la dirección prevista en una escala superior. Una vez que estos niveles son identiicados, deinen el sesgo alcista o bajista y dónde está el riesgo, por lo que una vez que el nivel de riesgo se deine Vd. puede incorporar la gestión monetaria. Para ser bueno analizando gráicos, pero especialmente operando con los gráicos debe forjarse un plan y desarrollar una estrategia con una buena relación riesgo/beneicio para cada inversión. Literalmente, mediante el seguimiento de las señales diarias y semanales, usándolas para deinir las áreas en que le gustaría estar posicionado no es sólo una forma de invertir profesional, sino que también nos obliga a pensar en los posibles escenarios y, inalmente, gestionar su inversión afrontando el riesgo. Los traders que trabajan en los bancos y las grandes instituciones, aunque es muy poco probable que estén mirando los gráicos semanales, tampoco van a ir en contra de las recomendaciones formuladas por los departamentos de análisis técnico que verán o deberían haber visto una coniguración técnica prometedora y advertir de los posibles escenarios. Los gráicos están ahí para hacer que el acceso a los mercados inancieros y la comprensión del sentimiento actual de un mercado sean mucho más sencillos y más rápidos que el navegar a través de gran cantidad de datos fundamentales. Las velas, sin embargo, pueden ser extremadamente dif íciles de interpretar, ya que a menudo cada señal se convertirá en una señal de reversión por derecho propio. Así detectar techos y suelos puede ser muy frustrante cuando operamos basándonos únicamente en señales de velas. Por tanto, es altamente recomendable que tome una señal y realice un test con datos históricos usando un paquete de software profesional de gráicos, donde poder cambiar las horas de las sesiones de negociación para encajar mejor los gráicos diarios de velas. 25 MÁS INFORMACIÓN más que un broker online online trading BROKER REGULADO en 20 PAÍSES FORMACIÓN PROFESIONAL LA MEJOR PLATAFORMA DEL MERCADO w w w.xtb.es contáctanos sin compromiso +34 91 5706705 La operativa con CFD´s conlleva un alto nivel de riesgo y requiere una continua vigilancia de su inversión. X-Trade Brokers está inc rito e n el re gis tro de la C NMV con el nº40. w w w. x s o ci a l.eu/ es ¿To d a v í a n o s a b e s O P E R A R ? Elige a los mejores traders. Copia sus operaciones y gana como hacen ellos Sólo Traders con Cuenta Real Única compañía de Social Trading totalmente regulada Probablemente la única plataforma que permite O p e r a c i o n e s C o n t r a r i a s o C o n t r a - c o p y. Decisiones imparciales MÁS INFORMACIÓN