Finansiell_Ekonomi_SPREK_201209 tentan facit

advertisement

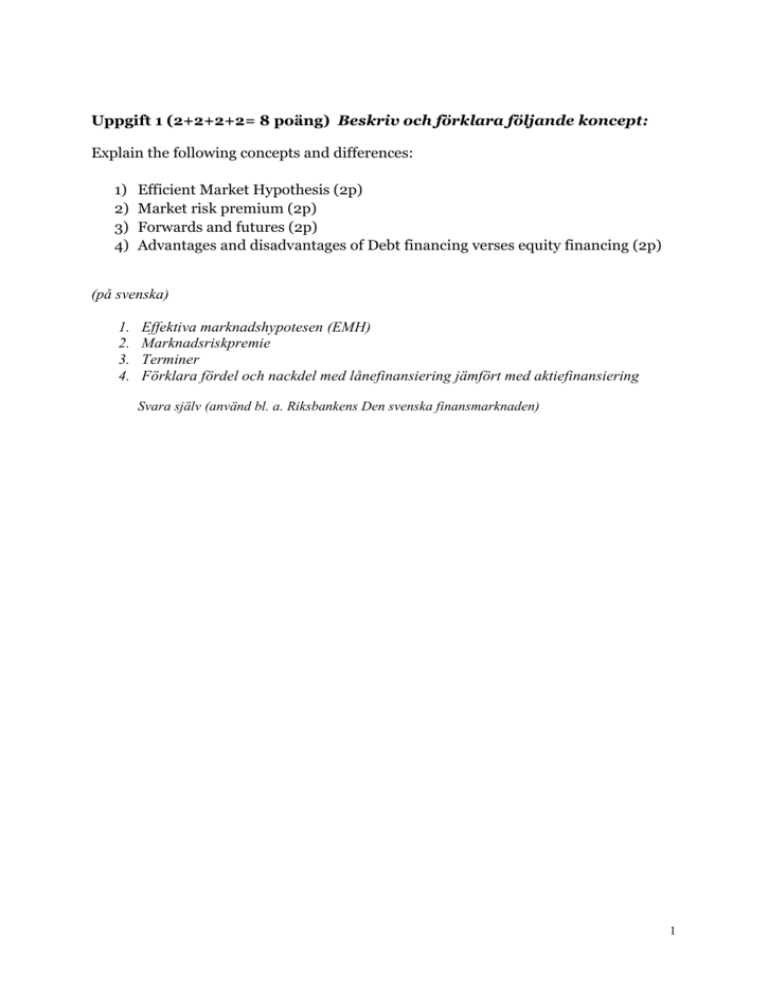

Uppgift 1 (2+2+2+2= 8 poäng) Beskriv och förklara följande koncept: Explain the following concepts and differences: 1) 2) 3) 4) Efficient Market Hypothesis (2p) Market risk premium (2p) Forwards and futures (2p) Advantages and disadvantages of Debt financing verses equity financing (2p) (på svenska) 1. 2. 3. 4. Effektiva marknadshypotesen (EMH) Marknadsriskpremie Terminer Förklara fördel och nackdel med lånefinansiering jämfört med aktiefinansiering Svara själv (använd bl. a. Riksbankens Den svenska finansmarknaden) 1 Uppgift 2 Annuity (6 poäng) At 35 years’ old, Valerie decided to save for her retirement an amount of SEK 20,000 at the end of each year until she reaches 65. 2a) How much money would Valerie have in her retirement account when she becomes 65, assuming market interest rate is 4% in all these years and the savings gives approximately the same interest rate. (3p) 2b) If she decides to take out an equal amount for 20 years at the end of each year until she turns 85, how big amount can Valerie get every year? (Assuming that the discount rate is the same as savings rates and inflation is non-existent.) (3p) (På Svenska) Vid 35 års ålder beslutade Valerie att pensionspara SEK 20,000 i slutet av varje år tills hon fyller 65. a) Hur mycket pengar skulle Valerie har i potten när hon fyller 65, antar marknadsränta i alla dessa år är 4% och sparandet ger ungefär lika avkastning. b) Om hon sedan bestämmer att ta ut lika stora belopp i slutet av varje år i 20 år, hur stor summa skulle hon ha varje år tills hon fyller 85? Anta diskonteringsränta är det samma som sparränta och inflation är obefintligt. (du får poäng om du har rätt proceduren och resonemang) 2 Uppgift 3 capital expenditure and NPV (10 poäng) 3,1) Company Decargo can rent a SAS cargo plane for a total of $8 000,000 a year (paid at year end) for 10 years. Tax deduction on the yearly rental expense is 28%. Alternatively it can buy the cargo plane for $100,000,000 , which can be financed with a bank loan, the bank loan interest rate is 5 %. Maintenance cost will be 100,000 a year. Assuming the plane’s economic life is 10 years. The company adopted a straight line depreciation policy. The suitable discount rate is 7% for cash flow. Cargo plane rental Time period Buy the plane (bank loan 5% interest rate) Interest rate $ 8 000 000 10 per year + the tax deduction on rental fee years $ 100 000 000 + maintenance cost 100 000 a year 7,00% The bank loan of $100,000,000, with interest rate on the loan at 5 %, what are the yearly equal payment on the bank loan assuming an annual equal payment to the bank for 10 years? (4p) The tax benefit is 28% of the bank loan and interest payment each year, the tax benefit on the depreciation is 28% of the yearly depreciation amount. Calculate the yearly expenditure if the company buys the plane. (4p) Compare with the rental solution. Which is to prefer? buy or rent? (2p) 1 1 Use: PV0 C to calculate C annual payment. Or use annuity*nusummafaktor=nuvärde T r r (1 r ) 3 Uppgift 4 (6 poäng) WACC och avkastningskrav (på svenska) Du fick följande information om SAS AB. SAS försöker justera sin affärsinriktning för att återstå lönsamhet efter en 90% kursras under 2000 till 2010 pga. stenhårda konkurrensen i flygbranschen. Bland SAS storägare märks den danska, norska och svenska staten samt Knut och Alice Wallenbergs fonder. Genomsnitt Kapitalkostnad (WACC) på SAS är 10%, skattsatsen är 26%, skuldräntan 4,5%, Stadskuldväxel ränta (riskfria) är 2%, marknads portfölj avkastning är 7,9% Lista OMX Stockholm Antal aktier 329,000,000 Börsvärde (MSEK) 2401,7 Utdelning 0kr per aktie, räntebärande skulder 13338 MSEK. a) Beräkna avkastningskrav ri på aktiekapital. (4p) b) Marknadspris på SAS aktie har stigit till 7,5 kr senaste veckan. Vad kan det bero på? Räkna ut det nya börsvärdet. Betyder det att SAS bolags risk har minskat eller ökat, rita graf på CAPM och identifiera marknads portfölj och SAS aktier (anta beta värdet är 0,6). (4p) (Enligsh) You got the following information about SAS AB. SAS is adjusting its business focus to get back to profitable after a 90% price fall during 2000 to 2010 in the face of fierce competition in the airline industry. Among SAS’s biggest owners are the Danish, Norwegian and Swedish state and the Knut and Alice Wallenberg foundation. The Average Cost of Capital (WACC) of SAS is at 10%, the corporate tax rate is 26%, the interest rate on bank loan is 4.5%. Treasury bills interest rate (riskfree) is 2%, the market portfolio return is 7.9%. Lista OMX Stockholm No. of shares 329,000,000 Market Capitalization (MSEK) 2401,7 Dividend per share is 0 kr, interest bearing debt is 13338 MSEK. a) Calculate the expected rate of return on equity ri. (4p) b) SAS share price rose to 7.5 SEK in the past week. What is the new Market Capitalization of SAS AB? How would you explain the rise of the price ? Does it mean that risk of SAS as an investment have decreased or increased, draw a graph of the CAPM and identify the market portfolio and SAS stocks assuming beta=0,6. (4p) suggested answer: find market capitalization (E) and book value of D, Using the Rt= r * rD (1 t c ) D E get the required rate of return on equity r . rE V V E 4 Uppgift 5 (6 poäng) Obligations värdering On 20th of September 2012, the yield curve of German government bonds is shown in the graph below. It is an upward sloping yield curve but flattened out for longer term bonds. This has a lot to do with the record low ECB interest rate which is currently at 0,75 %. This has also prompted the Riksbanken to lower its repo rate to 1,25% on the 6th of September. a) The 3-year German government bonds with a coupon payment 1,75 euro, face value of 100 euro has a yield to maturity 0,14%. Calculate the bond price. (3p) b) Discuss the possible reasons for the shape of the yield curve. What do you expect the short term interest rate to be in the near future according to the chart below? (3p) COUPON 3-Year 3-Year 1.750 1.750 MATURITY PRICE/YIELD 10/09/2015 10/09/2015 ? / 0.14 svar: 104.90 / 0.14 German Yield curve from Bloomberg. Kalkyl: =(1,75/0,14%)*(1-(1/(1,0014)^3))+100/(1,0014)^3 =104,9 5 Uppgift 6 (4 poäng) Weighted average cost of capotal (WACC) Vägd Genomsnittlig Kapitalkostnad är det minimal avkastning ett företag bör åstadkomma. Enligt kapitalstrukturformeln, räntabilitet på eget kapital RE beror på räntabilitet på totala tillgångar RT, låneränta RD, och kapital struktur D/E. Förklara varför företag kan ha problem när skuldesättningsgrad är för hög. (4p) Kapitalstrukturformeln: RE RT RT RD D E RE RT RD D/E Weighted average cost of capital is the minimum return a company should achieve on its investment. According to capital structure formula, Return on equity RE is a function of return on total assets RT and interest on debt RD and the capital structure D/E. Explain why companies can have problems when borrowing level is too high. Suggested answer: Re är avkastning på eget kapital. För att hålla Re positiv måste företag skapa värde efter skatt. Det vill säga, vinst före skatt måste vara positivt för att ha någon utdelning. Annars minska företags eget kapital. Från Kapitalstrukturformeln, D RE RT RT RD för att ha ett positiv förhållande mellan Re och D/E, risk buffert E Rt-Rd måst vara positiv. Företag räntekostnader måste inte överstiga räntabilitet på totalt kapital. För företag som har stor affärsrisk ska finansiella risken D/E vara rimlig. 6 Uppgift 7 (5p +5p =10 poäng) Optioner Calculating the one-year European call option premium without dividend payment on the ABB share. The share price of ABB is currently traded at 130 kr. Assuming the possible outcomes of the ABB stock under a year is either up by 30% or down by 20%. The current yearly risk free interest rate is at 3%. a) With the strike price at 125 kr, what is the price of your European call option. (Using the risk neutral probability or the replicating method) (5p) b) What is the value of the 6-month put at the same strike price (using the putcall parity)? (5p) (På svenska) Beräkna värdet på europeiska köpoptionen utan utdelning på ABB aktien. Aktien för ABB kostar 130 kr. lösenpris på köpoptionen är 125, löptiden är ett år. Anta att kursen på ABB aktier under löptiden kan antingen öka med 30% eller ned med 20%. Den nuvarande riskfria räntan är 3% på årsbasis. a) Köpoptionen har ett lösenpris på 125 kr och en löptid på 1 år. Beräkna priset på köpoptionen. (använd riskneutral metod eller replikerande metod) (5p) b) Vad är värdet på säljoption med samma lösenpris och löptid(använd put-call parity)? (5p) a) stock price strike price=125 rd p ud risk neutral probability method: rf=0,03 u=0,3 d=-0,2 risk neutral probability= p=0,46 7 p*44+(1-p)*0=0,03*C c= 19,65049 Or using (1+u)S + (1+r)B = C (1+d)S + (1+r)B = C T-1 T-1 Where T,u T,d Δ C u Cd Su Sd delta= 0,676923 B= -68,3495 Replicating portfolio consists of 0,677 ABB share and borrowing 68,35. b) p= Put-call parity : Value of stock + Value of put - Value of call = PV(Strike price) 10,95618 Bonus question (optional) ( extra poäng: 2p) The president of the European Central Bank Mario Draghi vowed to do ‘whatever it takes’ to save the euro. It is dubbed as a “Draghi put”. This has effectively put a floor on the possible outcomes of the stock market and real estate markets, etc. The exchange rate of dollar per Euro has gone up from 1,19$/€ to 1,30$/€ during the course of one month. Discuss the “Draghi put” with the help of the put option payoff diagram. (improvisation) 8